ประกันชีวิตแบบไหน...เหมาะกับเรา?

ใช้แรงทำเงิน & ให้เงินทำงาน กด Subscribe รอเลย…

Facebook | Line | Youtube | Instagram

ประกันชีวิตเป็นเครื่องมือทางการเงินที่สามารถให้ความคุ้มครองกับผู้เอาประกัน รวมถึงคนที่รักในยามที่เกิดเหตุการณ์ไม่คาดคิด นอกจากนี้ ยังได้ประโยชน์ในเรื่องการออมเงินและสิทธิประโยชน์ทางภาษี อย่างไรก็ตาม ก่อนตัดสินใจทำประกัน ต้องพิจารณาให้ละเอียด เพราะมีหลายรูปแบบและแต่ละแบบตอบโจทย์เป้าหมายการเงินที่ต่างกันไป

- ประกันชีวิตแบบชั่วระยะเวลา

ขึ้นชื่อว่าชั่วระยะเวลา แสดงว่ามีกำหนดระยะเวลาคุ้มครองชัดเจนแน่นอน ที่มักเห็นในท้องตลาด เช่น คุ้มครอง 5 ปี 10 ปี 15 ปี และ 20 ปี เป็นต้น ประกันรูปแบบนี้ไม่ค่อยได้รับความนิยมมากนักในหมู่คนไทย เนื่องจากเป็นเบี้ยจ่ายทิ้ง เพราะครบกำหนดอายุกรมธรรม์แล้วไม่มีเงินเหลือคืนแก่ผู้ถือกรมธรรม์ แต่ข้อดี คือ ให้ความคุ้มครองที่สูงกว่าเมื่อเทียบกับประกันชีวิตรูปแบบอื่น

- ประกันชีวิตแบบตลอดชีพ

ให้ความคุ้มครองระยะยาวจนกระทั่งเสียชีวิตหรือเมื่อสูงอายุ เช่น 90 ปี หรือ 99 ปี เป็นต้น มักให้ทุนประกันคุ้มครองที่สูง มีทั้งแบบชำระเบี้ยระยะสั้นและระยะยาว ข้อดี คือ เบี้ยที่ส่งไปไม่ใช่เบี้ยจ่ายทิ้งทั้งหมด เห็นได้จากมูลค่าเงินสดของกรมธรรม์ที่ค่อยๆ เพิ่มขึ้นตลอดระยะเวลาความคุ้มครอง ดังนั้น หากมีความจำเป็นต้องใช้เงิน ผู้เอาประกันสามารถกู้เงินกรมธรรม์มาใช้ หรือเวนคืนกรมธรรม์เพื่อนำเงินมาใช้ได้

- ประกันชีวิตแบบสะสมทรัพย์

นอกจากความคุ้มครองที่ได้รับแล้ว ประกันชีวิตแบบสะสมทรัพย์ถือเป็นเครื่องมือออมเงินที่มีประสิทธิภาพอย่างมากในเรื่องของการสร้างวินัยการออมระยะยาว และให้อัตราผลตอบแทนที่สูงกว่าเมื่อเทียบกับการออมเงินในธนาคารแบบปกติ

- ประกันชีวิตแบบบำนาญ

เหมาะสำหรับการออมเงินเพื่อเป็นรายได้ในยามเกษียณ โดยผู้เอาประกันจะได้รับเงินคืนในลักษณะคล้ายกับเงินบำนาญเป็นรายงวดหลังอายุ 55 ปี หรือ 60 ปีเป็นต้นไป จนกระทั่งครบกำหนดสัญญาหรือจนกระทั่งเสียชีวิต แต่เนื่องจากเป็นประกันที่เน้นเรื่องการออมเงินเป็นหลัก จึงให้ความคุ้มครองน้อยเมื่อเทียบกับแบบประกันชีวิตอื่น

นอกจากนี้ ยังมีอนุสัญญาประกันสุขภาพและอุบัติเหตุที่สามารถเลือกทำเพิ่มเติมแนบกับตัวสัญญาประกันชีวิตหลักข้างต้นได้ โดยจะครอบคลุมถึงค่าห้องผู้ป่วย ค่ารักษาพยาบาล ค่าชดเชยรายวัน โรคร้ายแรง และอุบัติเหตุ เป็นต้น ซึ่งสามารถเลือกทำให้เหมาะสมกับสถานพยาบาลที่ใช้ประจำและสวัสดิการที่ตัวเองมีได้

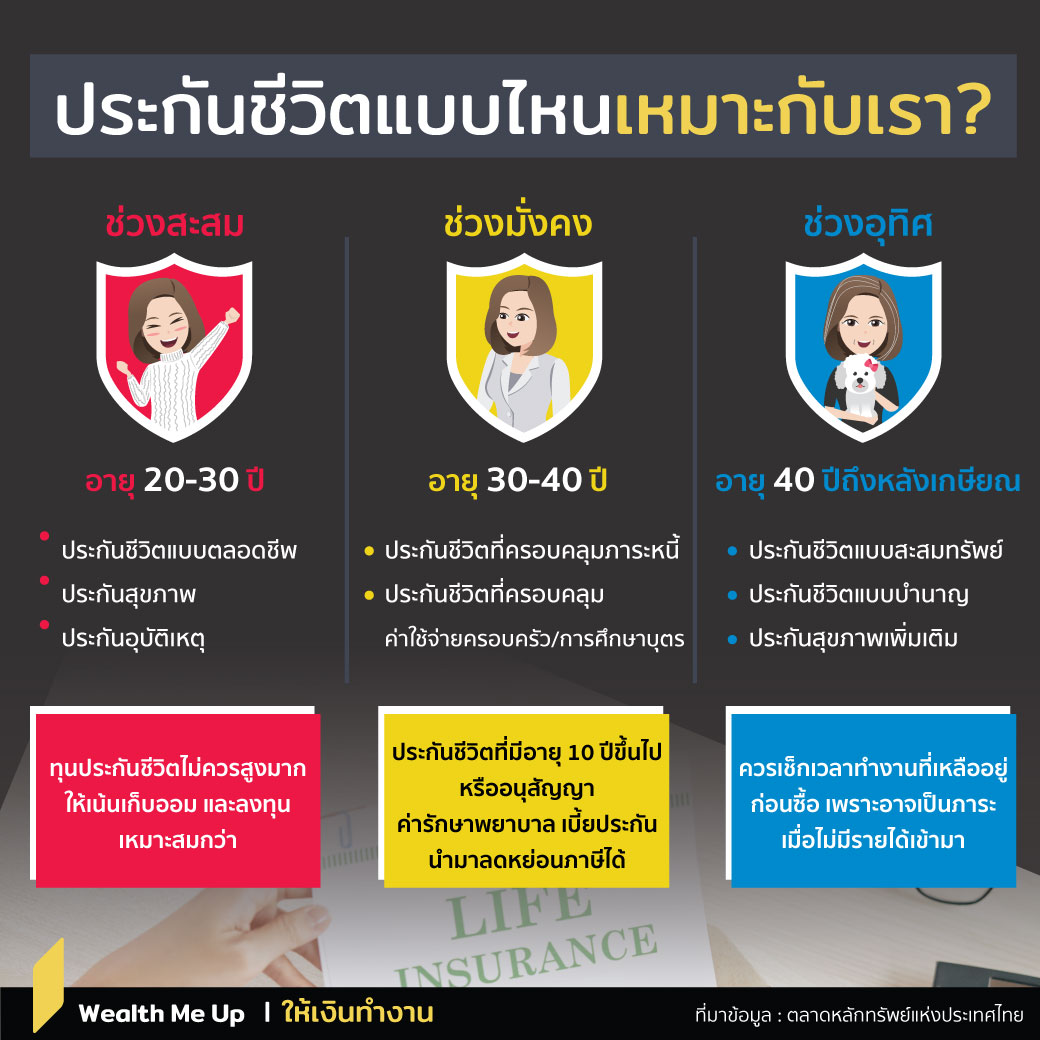

จะเห็นได้ว่าประกันแต่ละแบบมีข้อดีข้อเสียที่แตกต่างกันไป ดังนั้นลองมาดูกันว่าหากเราอยู่ในช่วงวัยที่แตกต่างกัน ควรทำประกันรูปแบบใดถึงจะเหมาะสม

ช่วงสะสม (เริ่มทำงาน)

ในวัยเริ่มทำงานอายุ 20 – 25 ปี มักจะเป็นช่วงที่มีรายได้ค่อนข้างจำกัด แต่อยู่ในช่วงค้นหาตัวเองซึ่งทำให้คนในวัยนี้มีรายจ่ายค่อนข้างสูง ถ้าหากบริหารรายรับรายจ่ายได้ดีและเริ่มลงทุนได้ไว จะสามารถสร้างความมั่งคั่งได้อย่างรวดเร็ว ซึ่งหากมีรายจ่ายเกิดขึ้นในช่วงนี้ เช่น เจ็บป่วย หรืออุบัติเหตุ อาจส่งผลให้เงินออมหมดไป หรือกระทั่งกลายเป็นหนี้สินก็เป็นได้

ดังนั้น ในวัยนี้ควรให้ความสำคัญกับการจัดการความเสี่ยงที่จะทำให้ความมั่งคั่งลดลง เช่น การทำประกันสุขภาพและอุบัติเหตุ ทั้งนี้ไม่ควรซื้ออนุสัญญาสุขภาพข้างต้นกับประกันชั่วระยะเวลาหรือแบบสะสมทรัพย์ แต่ควรทำคู่กับประกันชีวิตแบบตลอดชีพ เพื่อให้อนุสัญญาสุขภาพยังคงคุ้มครองในระยะยาว

สำหรับทุนประกันชีวิต ควรพิจารณาทำในจำนวนที่เหมาะสมกับภาระที่ต้องดูแลคนข้างหลัง แต่โดยส่วนมากในวัยเริ่มทำงาน บิดามารดายังคงสามารถทำงานได้อยู่จึงยังไม่จำเป็นต้องทำทุนประกันสูงนัก แต่ให้เน้นเก็บออมและลงทุนจะเหมาะสมกว่า

ช่วงมั่นคง (มีครอบครัว)

ในวัย 30 – 40 ปี รายได้เริ่มสูงขึ้น มีหลายคนซื้อทรัพย์สินชิ้นใหญ่ แต่ก็มาพร้อมกับหนี้สินก้อนโต นอกจากนี้ยังเป็นช่วงที่เริ่มสร้างครอบครัวและมีบุตร ทำให้มีความรับผิดชอบและภาระค่าใช้จ่ายสูงขึ้น ซึ่งหากคนใดคนหนึ่งของครอบครัวไม่สามารถทำงานได้ หรือจากไปก่อนวัยอันควร อาจส่งผลกระทบต่อครอบครัวอย่างรุนแรงได้

คนในวัยนี้จึงควรให้ความสำคัญกับการทำทุนประกันชีวิตให้ครอบคลุมภาระหนี้สินที่ก่อไว้ เพื่อไม่ให้ตกเป็นภาระกับคนข้างหลัง ที่สำคัญผู้ที่เป็นผู้หารายได้หลักของครอบครัว ควรพิจารณาทำทุนประกันให้พอเพียงกับค่าใช้จ่ายของครอบครัวและอนาคตการศึกษาของบุตรด้วย โดยอาจเลือกทำประกันชีวิตแบบชั่วระยะเวลา เช่น ทำแบบชั่วระยะเวลาคุ้มครอง 10 ปี หรือตลอดระยะเวลาผ่อนชำระหนี้ หรือทำแบบชั่วระยะเวลาคุ้มครอง 20 ปี หรือแบบตลอดชีพให้คุ้มครองจนกระทั่งบุตรเรียนจบ

นอกจากนี้รายได้ที่เพิ่มขึ้นก็ทำให้มีภาระภาษีตามมา การวางแผนเก็บออมผ่านประกันชีวิตที่มีอายุสัญญาเกิน 10 ปีขึ้นไป หรืออนุสัญญาค่ารักษาพยาบาล สามารถนำเบี้ยประกันมาลดหย่อนภาษีได้ด้วย

ระยะอุทิศ (ก่อนเกษียณจนถึงหลังเกษียณอายุ)

ช่วงวัยนี้บุตรเริ่มเรียนจบ ภาระหนี้ก้อนใหญ่ก็เริ่มผ่อนหมด ในขณะที่รายได้อยู่ในระดับสูงทำให้มีเงินเหลือเก็บพอสมควร แต่ด้วยระยะเวลาทำงานเหลือน้อยลง ดังนั้น ควรให้ความสำคัญกับการเตรียมพร้อมสำหรับการเกษียณอย่างการเก็บออมเป็นพิเศษ รวมถึงสุขภาพที่นับวันเริ่มจะถดถอยลงไป

ประกันชีวิตที่ตอบโจทย์ในวัยนี้จึงเน้นไปที่การออมเป็นหลัก เช่น ประกันสะสมทรัพย์ โดยเฉพาะอย่างยิ่งประกันชีวิตแบบบำนาญที่นอกจากจะเป็นเงินออมแล้วยังได้สิทธิลดหย่อนทางภาษีเพิ่มเติมอีก 15% ของเงินได้ไม่เกิน 200,000 บาท และเมื่อรวมกับกองทุนสำรองเลี้ยงชีพ กบข. SSF และ RMF สูงสุดไม่เกิน 500,000 บาท เพิ่มเติมจากสิทธิ์ของประกันชีวิตปกติ 100,000 บาทแรก

อย่างไรก็ตาม การเลือกซื้อแบบประกันในระยะอุทิศนี้ ควรพิจารณาให้เหมาะสมกับระยะเวลาการทำงานที่เหลืออยู่ด้วย ไม่เช่นนั้นจะกลายเป็นภาระรายจ่ายในช่วงหลังเกษียณที่อาจจะไม่มีรายได้เข้ามาแล้ว ทั้งนี้หากสุขภาพยังปกติอยู่ควรพิจารณาทำประกันสุขภาพเพิ่มเติม เพราะมีโอกาสที่จะเจ็บป่วยสูงขึ้นในวัยเกษียณ

จะเห็นว่าคนในแต่ละวัยต่างมีสถานะและความต้องการทางการเงินที่ต่างกัน จึงทำให้แบบประกันที่เหมาะสมแตกต่างกันไปด้วย อย่างไรก็ตาม การเลือกซื้อประกันชีวิตควรอยู่บนสถานภาพและภาระของแต่ละบุคคล ซึ่งอาจต่างกันแม้จะอยู่ในช่วงวัยเดียวกันก็ตาม จึงควรพิจารณาให้เหมาะสมกับตัวเองทั้งในแง่ความจำเป็น ความเสี่ยง และความสามารถในการชำระด้วย

ที่มาข้อมูล : https://www.set.or.th/set/education/knowledgedetail.do?contentId=6644&type=article