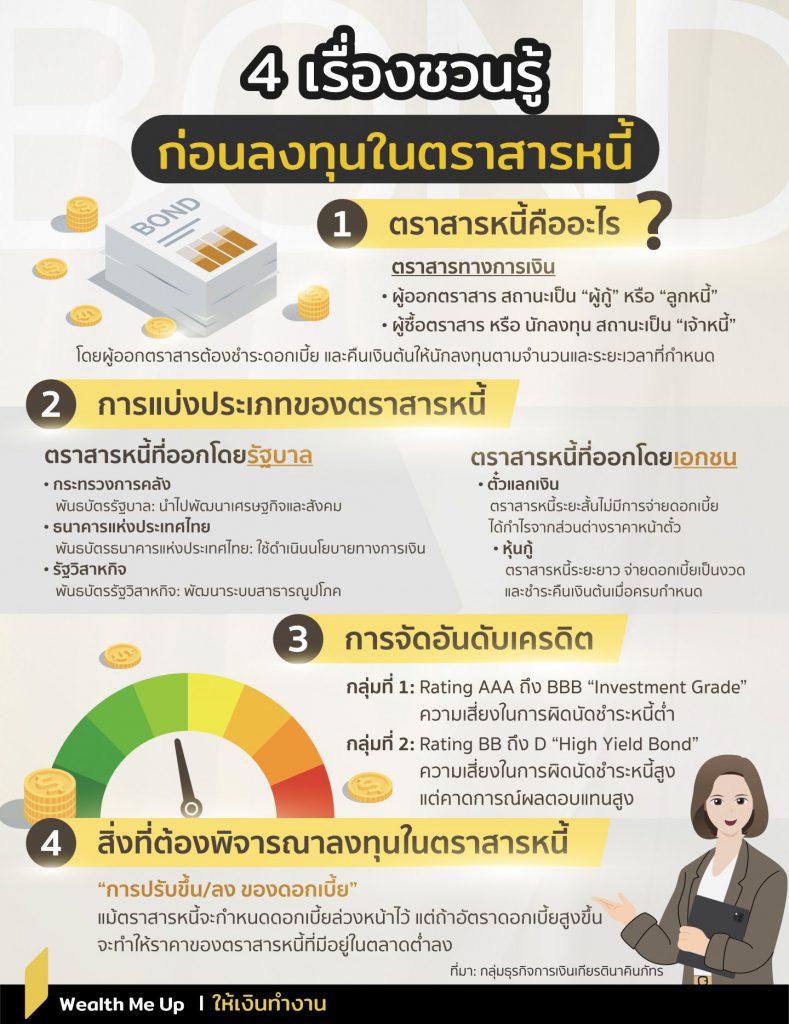

4 เรื่องชวนรู้ ก่อนลงทุนในตราสารหนี้

ใช้แรงทำเงิน & ให้เงินทำงาน กด Subscribe รอเลย…

Facebook | Line | Youtube | Instagram

‘ตราสารหนี้’ = สินทรัพย์ลงทุน ‘ความเสี่ยงต่ำ’

มาทำความรู้จัก ‘ตราสารหนี้’ ให้มากขึ้น…กับ 4 เรื่องน่ารู้นี้กัน

ตราสารหนี้คืออะไร?

ตราสารหนี้เป็นตราสารทางการเงิน ที่ผู้ออกตราสารมีสถานะเป็นผู้กู้หรือลูกหนี้ ส่วนผู้ซื้อตราสารหรือนักลงทุน มีสถานะเป็นเจ้าหนี้

โดยเงินที่นักลงทุนจ่ายเพื่อซื้อตราสารหนี้ถือเป็นการให้เงินกู้ยืมแก่ผู้ออกตราสารนั่นเอง

กำหนดให้ผู้ออกตราสารชำระดอกเบี้ยและคืนเงินต้นให้กับนักลงทุนที่ถือตราสารตามจำนวนและระยะเวลาที่กำหนด โดยตราสารหนี้จะมีการกำหนดอายุที่แน่นอนเช่น 3 เดือน, 1 ปี, 3 ปี, 10 ปี หรืออาจไม่มีอายุครบกำหนด เรียกว่าหุ้นกู้ชั่วนิรันดร์ (Perpetual Bond)

การแบ่งประเภทของตราสารหนี้

ตราสารหนี้มีการแบ่งประเภทได้หลายแบบ ในที่นี้ขอแบ่งตามประเภทผู้ออกตราสารเป็น 2 ประเภท ได้แก่

1. ตราสารหนี้ที่ออกโดยรัฐบาลหรือหน่วยงานภาครัฐ

- กระทรวงการคลัง ออกตั๋วเงินคลัง หรือพันธบัตรรัฐบาล เป็นการที่รัฐกู้ยืมเงินจากประชาชน เพื่อนำไปใช้ในการพัฒนาเศรษฐกิจและสังคม ผ่านการดำเนินนโยบายต่างๆ ของภาครัฐ

- ธนาคารแห่งประเทศไทย ออกตราสารที่เรียกว่าพันธบัตรธนาคารแห่งประเทศไทย โดย ธปท. ใช้การออกตราสารหนี้เป็นเครื่องมืออย่างหนึ่งในการดำเนินนโยบายทางการเงิน

- รัฐวิสาหกิจ ออกพันธบัตรรัฐวิสาหกิจ เพื่อนำเงินไปใช้ในโครงการพัฒนาระบบสาธารณูปโภคต่างๆ อาจมีการค้ำประกันจากรัฐบาล

2. ตราสารหนี้ที่ออกโดยเอกชน

- ตั๋วแลกเงิน มักออกเป็นตราสารหนี้ระยะสั้น อายุไม่เกิน 270 วัน ขายแบบมีส่วนลดจากราคาหน้าตั๋ว ไม่มีการจ่ายดอกเบี้ย จึงมักเรียกอีกอย่างว่า Discount Bond หรือ Zero-coupon Bond เมื่อครบกำหนด ผู้ลงทุนจะได้รับเงินคืนเท่าราคาหน้าตั๋ว จึงได้กำไรเท่ากับส่วนต่างจากราคาหน้าตั๋ว หักด้วยราคาที่ซื้อลดในตอนแรก

- หุ้นกู้ เป็นตราสารหนี้ระยะยาวที่มีอายุเกิน 270 วัน มีการจ่ายดอกเบี้ยเป็นงวด และชำระคืนเงินต้นเมื่ออายุครบกำหนด

การจัดอันดับเครดิต หรือ Credit Rating

โดยทั่วไปตราสารหนี้เอกชนจะถูกแบ่งออกเป็น 2 กลุ่มใหญ่ๆ ตาม Credit Rating คือ

กลุ่มที่ 1: มี Rating ตั้งแต่ AAA ถึง BBB เป็นกลุ่ม Investment Grade กลุ่มนี้ถือเป็นตราสารหนี้ที่มีความเสี่ยงในการผิดนัดชำระหนี้ต่ำกว่า

กลุ่มที่ 2: มี Rating ตั้งแต่ BB ถึง D เรียกว่า High Yield Bond เป็นกลุ่มตราสารหนี้ที่มีความเสี่ยงในการผิดนัดชำระหนี้สูงกว่ากลุ่มแรก เนื่องจากมีความเสี่ยงสูงกว่าจึงมีอัตราผลตอบแทนคาดการณ์ที่สูงขึ้นเพื่อชดเชยความเสี่ยงนั้น มักใช้ในการเก็งกำไร

สิ่งที่ต้องพิจารณาลงทุนในตราสารหนี้

การปรับขึ้นหรือลงของอัตราดอกเบี้ยในท้องตลาด เพราะถึงแม้ตราสารหนี้จะกำหนดอัตราดอกเบี้ยไว้ล่วงหน้า และผู้ลงทุนทราบตั้งแต่แรกว่าจะได้รับผลตอบแทนในรูปแบบของดอกเบี้ยเป็นเท่าไร แต่หากอัตราดอกเบี้ยสูงขึ้น จะทำให้ราคาของตราสารหนี้ที่มีอยู่แล้วในตลาดลดต่ำลง เพื่อชดเชยที่ดอกเบี้ยของตราสารหนี้ต่ำกว่าดอกเบี้ยที่เพิ่มขึ้นในปัจจุบัน และตราสารหนี้ที่กำลังจะออกใหม่ ก็จะต้องเสนออัตราดอกเบี้ยที่สูงขึ้นให้แก่นักลงทุน

นอกจากนี้ ยิ่งตราสารหนี้มีอายุเฉลี่ยที่ถ่วงน้ำหนักด้วยมูลค่าปัจจุบันของกระแสเงินสดที่จะได้รับจากตราสารหนี้ในอนาคต (Duration) มากขึ้น ก็จะยิ่งได้รับผลกระทบจากการเพิ่มขึ้นของอัตราดอกเบี้ยมากขึ้นตามไปด้วย ดังนั้นการเลือกลงทุนตราสารหนี้ระยะสั้นหรือระยะยาว ก็ต้องพิจารณาแนวโน้มของอัตราดอกเบี้ยด้วยเช่นกัน