“Income Fund” หรือ “Multi Asset” อะไรดีกว่ากัน?

ระยะหลังมานี้เชื่อว่าผู้ลงทุนที่ลงทุนในกองทุนรวมคงจะได้ยินชื่อหรือได้มีโอกาสร่วมลงทุนในกองทุนประเภท “Income Fund” หรือ “Multi Asset” กันพอสมควร แต่จะมีใครทราบหรือไม่ว่าแท้จริงแล้วกองทุนทั้ง 2 ประเภทนี้มีความเหมือนหรือต่างกันอย่างไร? แล้วอะไรคือหลักในการเลือกกองทุนทั้ง 2 ประเภทนี้?

ก่อนจะไปถึงหลักการเลือกลงทุน เรามาเริ่มทำความรู้จักกองทุนทั้ง 2 ประเภทนี้กันก่อน เพราะเชื่อว่าหลายคนยังมีความเข้าใจที่คลาดเคลื่อน แม้ว่าฟังผ่านๆ แล้วก็เหมือนจะเข้าใจง่าย และตรงตัวก็ตาม

กองทุนประเภท “Income Fund”

ถ้าฟังจากชื่อของกองทุนแล้วใครๆ อาจคิดว่าถ้าลงทุนกับกองทุนแล้วจะได้รับ Income หรือเงินปันผลแน่นอน ซึ่งเป็นความคิดที่ผิด!!! เพราะในความเป็นจริงแล้วกองทุนประเภทนี้ที่เปิดดำเนินการอยู่ในประเทศไทย “ไม่มีกองไหนเลยที่มีนโยบายการจ่ายเงินปันผล” ดังนั้นหากลงทุนในกองทุนประเภท “Income Fund” เพื่อหวังในส่วนของเงินปันผล ก็คงต้องผิดหวังไป

แล้ว “Income Fund” มันคืออะไรกันแน่?

“Income Fund” ก็คือ กองทุนที่เน้น “ลงทุนในสินทรัพย์ที่มีความสามารถหรือสร้างรายได้ให้กับผู้ลงทุนอย่างสม่ำเสมอ” มากกว่าที่จะเน้นลงทุนในสินทรัพย์ที่เน้นในเรื่องของการเพิ่มมูลค่า (Capital appreciation) ซึ่งสินทรัพย์ที่กองทุนนิยมลงทุน ก็ประกอบไปด้วย ตราสารหนี้ทั้งภาครัฐและเอกชน ตราสารหนี้ประเภท High Yield หรือแม้กระทั่งลงทุนในหุ้นที่มีการจ่ายเงินปันผลอย่างสม่ำเสมอ (dividend-paying stock) และกองทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์ (REITs)

ดังนั้นถ้ามองประเภทของสินทรัพย์ที่กองทุนเน้นลงทุนก็คือ “อีกประเภทหนึ่งของกองทุนผสม” นั่นเอง เพียงแต่เน้นไปยังสินทรัพย์ที่มีความสามารถในการสร้างรายได้ (Income) อย่างสม่ำเสมอ

แต่ทั้งนี้แม้ชื่อของกองทุนจะบอกว่าเป็น “Income Fund” เหมือนกันก็ใช่ว่าจะมีการลงทุนที่เหมือนกัน ตัวอย่างเช่น

กองทุนเปิด TMB Global Income

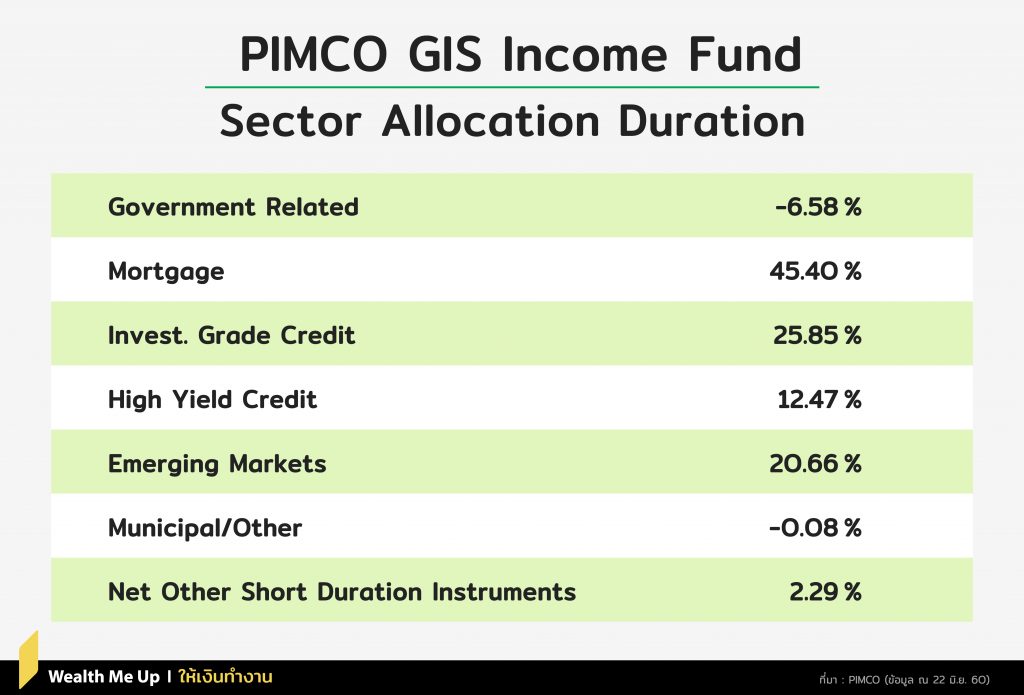

กองทุนนี้เป็นกองทุน “Income Fund” แบบที่ “เน้นลงทุนในตราสารหนี้เป็นหลัก” และลงทุนในสินทรัพย์ทั่วโลก โดยกองทุนนี้เน้นลงทุนผ่านกองทุน Master Fund ที่ชื่อว่า PIMCO GIS Income Fund บริหารโดย PIMCO

กองทุนเปิด Thanachart Global Income AI

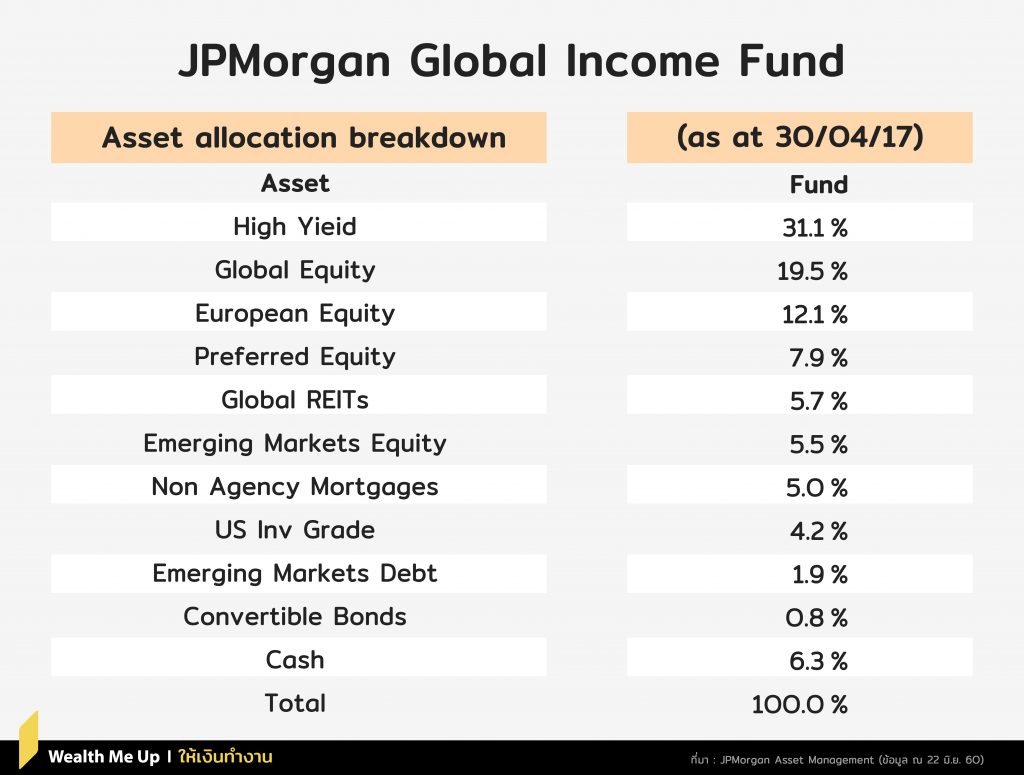

กองทุนนี้เป็นกองทุน “Income Fund” แบบ “ลงทุนผสมหลากหลายสินทรัพย์” ทั้งตราสารหนี้ ตราสาร High Yield หุ้นทั่วโลก REITs และอื่นๆ โดยลงทุนผ่าน JPMorgan Global Income Fund บริหารโดย JPMorgan

จะเห็นได้ว่าพอร์ตการลงทุนของทั้ง 2 กองทุนนี้มีความแตกต่างกันอย่างมาก ซึ่งก็เป็นที่มาของความแตกต่างของผลตอบแทนและความเสี่ยง ยิ่งไปกว่านั้นทั้ง 2 กองทุนยังลงทุนในต่างประเทศซึ่งประกอบไปด้วยสินทรัพย์หลากหลายประเภทที่นักลงทุนไทยอาจจะไม่คุ้นเคยกันนัก ดังนั้นผู้ลงทุนจึงต้องทำความเข้าใจให้ดีก่อนเลือกลงทุน

กองทุนประเภท “Multi Asset”

จากชื่อของกองทุนอาจสามารถแปลตรงตัวได้ว่า “กองทุนที่ลงทุนในสินทรัพย์หลายประเภท” หรือถ้าจะพูดให้ง่ายกว่านั้นก็คือ “กองทุนผสม” ที่นักลงทุนเราคุ้นเคยกันดีนั่นเอง เพียงแต่ส่วนที่เพิ่มขึ้นมาก็คือ การลงทุนในสินทรัพย์มีความหลากหลายมากขึ้นกว่าเดิม รวมถึงวิธีการบริหารกองทุนก็จะแตกต่างกันด้วย

โดยปกติ “กองทุนผสม” ผู้จัดการกองทุนจะทำการเลือกลงทุนผสมผสานสินทรัพย์ประเภทต่างๆ ตามความเสี่ยงและผลตอบแทนที่คาดหวังและทำการ “ลงทุนโดยตรงด้วยตัวเอง” แต่กองทุนประเภท “Multi Asset” ส่วนใหญ่จะเป็นการลงทุนผ่านกองทุนอีกทีหนึ่ง ในรูปแบบทีเรียกว่า Fund of Fund นั่นเอง ซึ่งก็ต้องอาศัยฝีมือของผู้จัดการกองทุนในการผสมสัดส่วนการลงทุนและรวมทั้งคัดเลือกกองทุนที่เก่งๆเข้ามาอยู่ในพอร์ตการลงทุน

หลักในการเลือกการลงทุนใน “Income Fund” และ “Multi Asset”

1.เลือกให้เหมาะกับความเสี่ยงที่เรารับได้ ซึ่งโดยปกติแล้วจะมีการเรียงลำดับความเสี่ยงจากน้อยไปมากตามนี้

กองทุนประเภท “Income Fund” เน้นลงทุนตราสารหนี้ < กองทุนประเภท “Income Fund” เน้นลงทุนตราสารผสม < กองทุนประเภท “Multi Asset”

2.ทำความเข้าใจเกี่ยวกับประเภทของสินทรัพย์ที่กองทุนไปลงทุน และนโยบายการป้องกันความเสี่ยงค่าเงิน

3.เลือกกองทุนที่มีค่าธรรมเนียมต่ำกว่า โดยเฉพาะอย่างยิ่งในกรณีที่มีการลงทุนในกองทุน Master Fund กองเดียวกัน

กด Subscribe รอเลย…