เทคนิคเงินต่อเงินให้มีใช้ไปตลอดชีวิต

หลายคนวางแผนการเงินไว้ใช้หลังวัยเกษียณได้อย่างดีมีประสิทธิภาพ แต่หลังจากเกษียณไปแล้ว กลับติดๆ ขัดๆ เพราะไม่สามารถทำให้เงินงอกเงยขึ้นเหมือนที่ทำได้ก่อนวัยเกษียณ และนี่คือเทคนิคที่ทำให้มีเงินใช้ไปตลอดชีวิต

การลงทุนเพื่อสร้างรายได้ให้มีใช้ไปตลอดชีวิต เริ่มต้นด้วยการแบ่งเงินออกเป็น 4 ก้อน โดยใช้ช่วงระยะเวลาเป็นตัวกำหนด จากนั้นก็นำไปออม ไปลงทุนในสินทรัพย์ต่างๆ ตามความเหมาะสม

สมมติว่ามีเงินเก็บเพื่อใช้ยามแก่เฒ่าทั้งสิ้น 5 ล้านบาท สามารถแบ่งเงินออกได้ ดังนี้

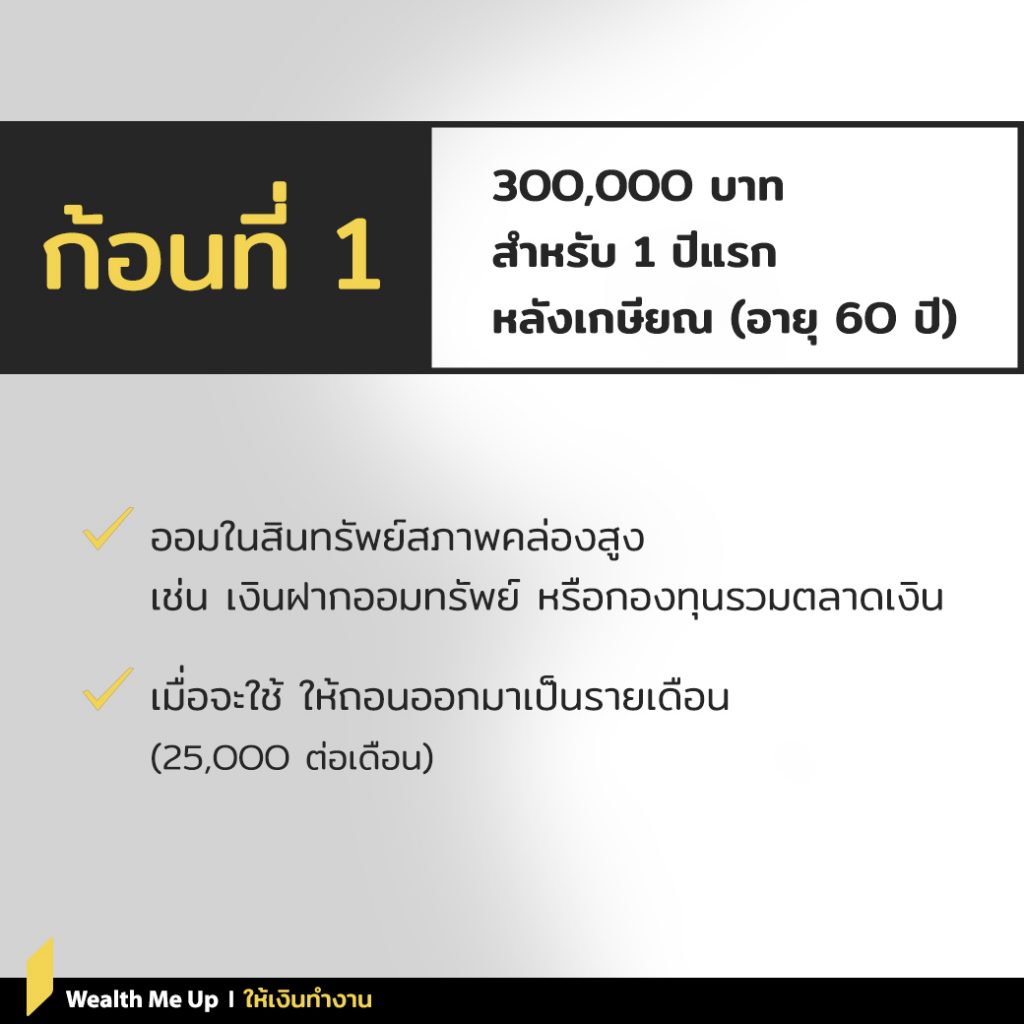

ก้อนที่ 1 : กันไว้ 300,000 บาท สำหรับ 1 ปีแรกหลังเกษียณ (อายุ 60 ปี)

โดยให้คำนวณว่า 12 เดือนข้างหน้าจะใช้เงินเดือนละเท่าไหร่ เช่น 25,000 บาทต่อเดือน ก็กันเงิน 300,000 บาท แล้วนำไปเก็บออมไว้กับสินทรัพย์ที่มีสภาพคล่องมากที่สุด เช่น เงินฝากออมทรัพย์ หรือกองทุนรวมตลาดเงิน และเมื่อจะใช้ก็ให้ถอนออกมาเป็นรายเดือน

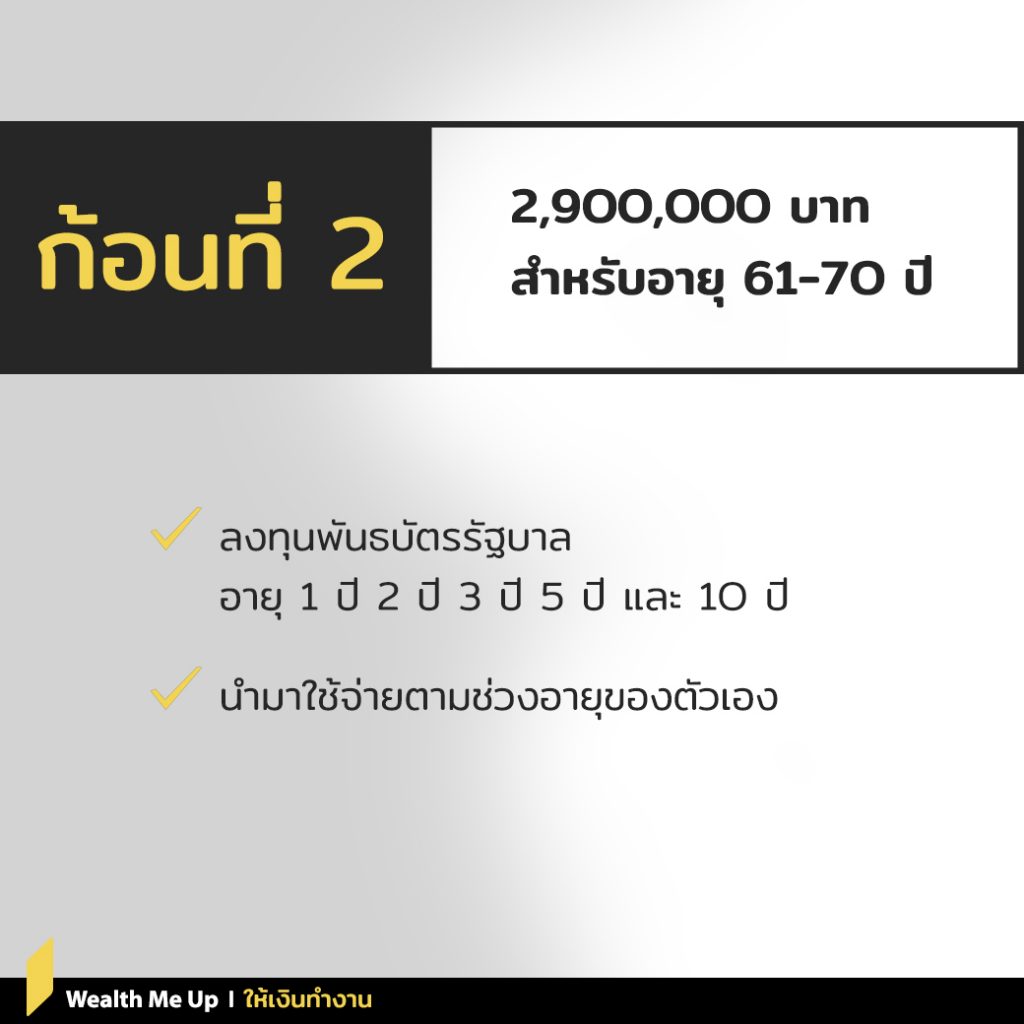

ก้อนที่ 2 : กันไว้ 2,900,000 บาท สำหรับอายุ 61-70 ปี

หลังจากกันไปก้อนแรกจะเหลือเงิน 4,700,000 บาท ซึ่งในก้อนที่ 2 นี้ ให้กันออกมา 2,900,000 บาท (เงินก้อนนี้จะนำไปไช้ในช่วงอายุ 61 – 70 ปี) โดยเน้นลงทุนพันธบัตรรัฐบาลอายุ 1 ปี 2 ปี 3 ปี 5 ปี และ 10 ปี ก็จะได้เงินลงทุนและดอกเบี้ยที่ครบกำหนดในแต่ละช่วงอายุ และก็นำมาใช้จ่ายกับช่วงอายุของตัวเอง

เช่น ลงทุนพันธบัตรรัฐบาลอายุ 1 ปี เมื่อครบกำหนดก็นำมาใช้ตอนอายุ 61 ปี หรือลงทุนพันธบัตรรัฐบาลอายุ 10 ปี เมื่อครบกำหนดก็จะได้ใช้ตอนอายุ 70 ปี และหากเงินที่กันเอาไว้เหลือก็นำไปฝากออมทรัพย์ หรือลงทุนกองทุนรวมตราสารหนี้

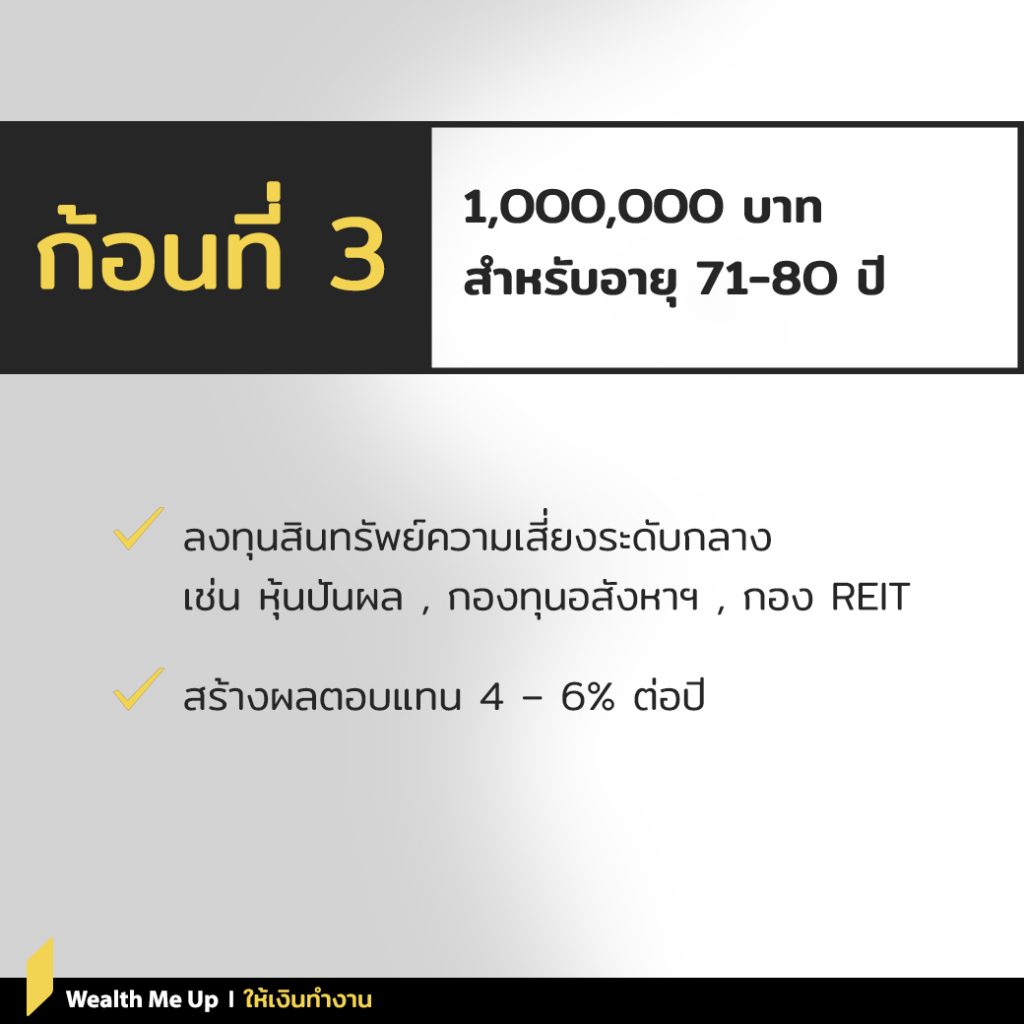

ก้อนที่ 3 : กันไว้ 1,000,000 บาท สำหรับอายุ 71-80 ปี

มาถึงตรงนี้จะเหลือเงิน 1,800,000 บาท ซึ่งก้อนที่ 3 นี้ ให้กันเงิน 1,000,000 บาท (เงินก้อนนี้จะนำไปไช้ในช่วงอายุ 71 – 80 ปี) ไปลงทุนในสินทรัพย์ที่มีความเสี่ยงระดับกลางๆ เพื่อสร้างผลตอบแทนในระดับประมาณ 4 – 6% ต่อปี เช่น หุ้นที่จ่ายเงินปันผลสม่ำเสมอ กองทุนรวมอสังหาริมทรัพย์และกองทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์ (REIT)

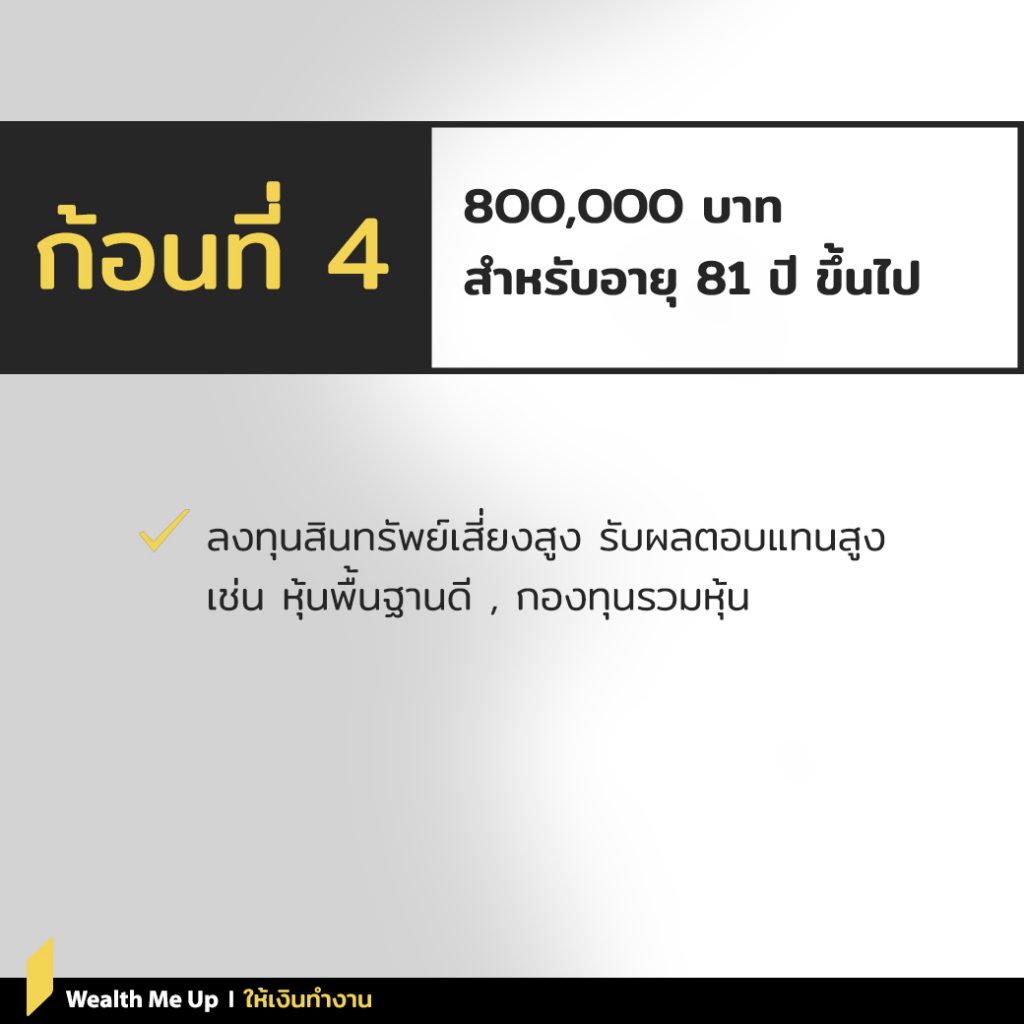

ก้อนที่ 4 : เงิน 800,000 บาท สำหรับอายุ 81 ปีขึ้นไป

มาถึงตรงนี้เหลือเงิน 800,000 บาท ซึ่งเงินก้อนสุดท้ายนี้จะเก็บไว้ใช้ตั้งแต่อายุ 81 ปีขึ้นไป ซึ่งกว่าจะใช้เงินก้อนนี้ก็อีกหลายปี ดังนั้น สามารถนำไปลงทุนในสินทรัพย์ที่มีความเสี่ยงสูงได้ เพื่อโอกาสรับผลตอบแทนสูงๆ เช่น หุ้นบลูชิป หุ้นเติบโตที่มีปัจจัยพื้นฐานแข็งแกร่ง และถ้าเงินเหลือก็ลงทุนกองทุนรวมหุ้นด้วย

จากตัวอย่างดังกล่าว ถึงแม้จะเกษียณไปแล้ว แต่การวางแผนการเงินไม่แตกต่างไปจากช่วงก่อนเกษียณ โดยเริ่มจากการวางเป้าหมาย จัดพอร์ตลงทุนให้เหมาะกับช่วงอายุ เช่น อายุ 60 ปี หรือ 65 ปี ก็เน้นลงทุนในสินทรัพย์ที่มีความเสี่ยงต่ำ เน้นสภาพคล่องสูง ส่วนเงินที่เตรียมไว้ใช้เมื่ออายุ 80 ปี ลงทุนในสินทรัพย์ที่มีความเสี่ยงสูงได้ เป็นต้น

กด Subscribe รอเลย…