รู้เงื่อนไขประกันชีวิต…ไม่พลาดสิทธิลดหย่อน

ใช้แรงทำเงิน & ให้เงินทำงาน กด Subscribe รอเลย…

Facebook | Line | Youtube | Instagram

การซื้อประกันชีวิตเป็นการลงทุนอย่างหนึ่งที่เราสามารถนำไปลดหย่อนภาษีได้ แต่หากทำผิดเงื่อนไข นอกจากไม่ได้ลดหย่อนภาษีแล้ว อาจต้องคืนเงินลดหย่อนที่ได้มาบวกค่าปรับให้สรรพากรอีกต่างหาก

ตัวแทนขายประกันหลายคนแนะนำให้ลูกค้าซื้อประกันชีวิตที่มีอายุกรมธรรม์ไม่น้อยกว่า 10 ปี เพื่อสิทธิประโยชน์ทางภาษีของเงินที่จ่ายเป็นค่าเบี้ยประกันชีวิต โดยสามารถนำมาหักลดหย่อนเงินได้เพื่อคำนวณภาษีได้สูงสุดถึง 100,000 บาท ซึ่งเป็นเรื่องที่ดีและควรทำอย่างยิ่ง เพราะประกันชีวิตเป็นสิ่งที่จำเป็นสำหรับความมั่นคงทางการเงินของเรา

แต่ตัวแทนขายประกันบางคนแนะนำลูกค้าให้เวนคืนมูลค่าเงินสด (โดยเฉพาะประกันชีวิตแบบบำนาญ) หลังจากชำระเบี้ยปีแรก แม้ว่ามูลค่าเงินสดที่ได้รับคืนมาจะน้อยกว่าเบี้ยประกันชีวิตที่จ่าย แต่เมื่อหักกลบกับภาษีที่ได้คืนแล้ว ก็ยังถือว่าลูกค้ามีกำไร เท่ากับว่าเป็นการซื้อประกันชีวิตเพื่อเอากำไรทางภาษีเท่านั้นไม่ได้ต้องการประโยชน์ด้านความคุ้มครองของประกันชีวิตเลย โดยตัวแทนให้เหตุผลกับลูกค้าว่า ภาษีที่ได้คืนจากการซื้อประกันชีวิต กรมสรรพากรไม่ขอคืน เพราะถือว่าเราซื้อประกันชีวิตที่ถูกต้องตามเงื่อนไขของกรมสรรพากรแล้ว

คำถามคือ เบี้ยประกันชีวิตที่หักค่าลดหย่อนภาษีไปแล้วหากต่อมาได้มีการหยุดจ่ายหรือยกเลิกกรมธรรม์จะต้องคืนภาษีที่ได้ลดหย่อนไปแล้วหรือไม่

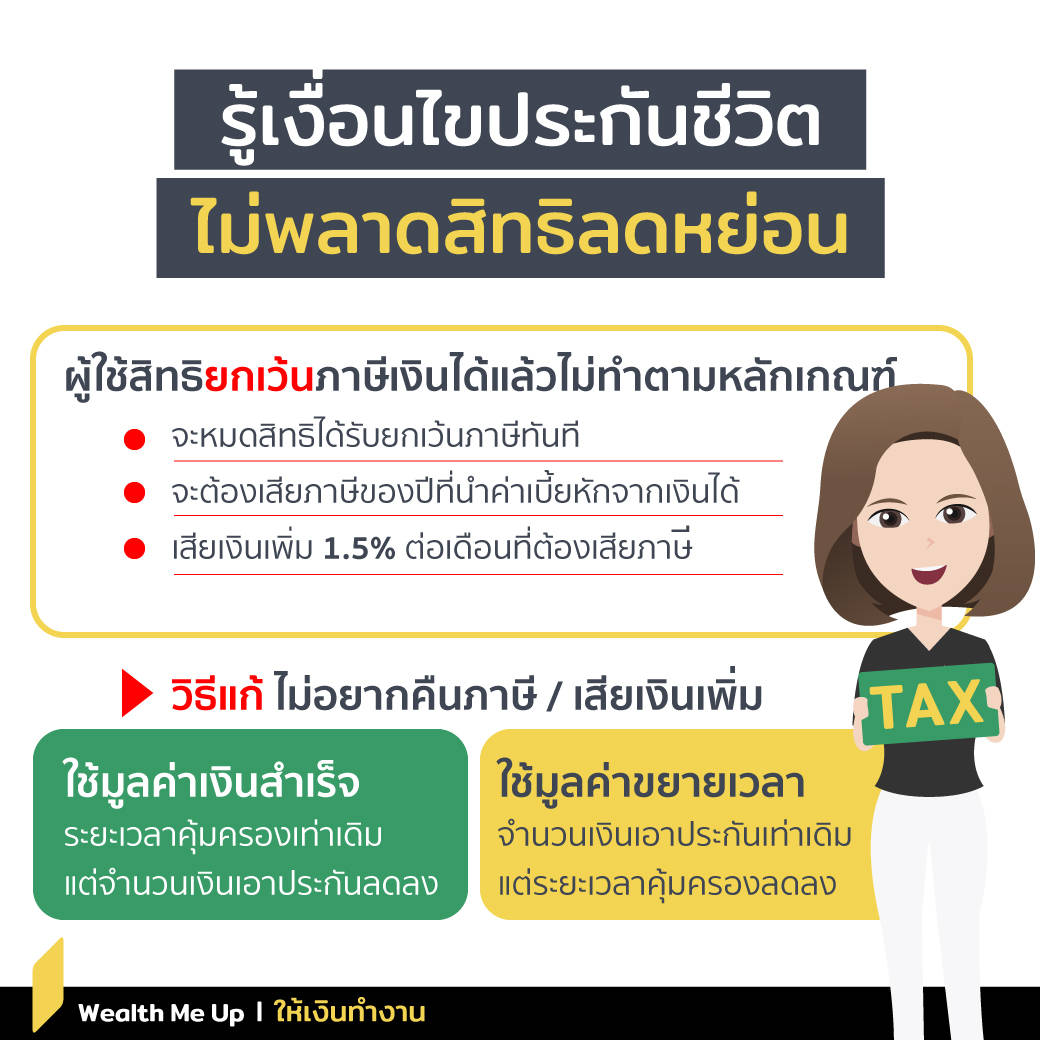

คำตอบคือ ตามประกาศอธิบดีกรมสรรพากรฯ (ฉบับที่ 172) ซึ่งเป็นประกาศเกี่ยวกับสิทธิประโยชน์และเงื่อนไขเกี่ยวกับเบี้ยประกันชีวิตและประกาศอธิบดีกรมสรรพากรฯ (ฉบับที่ 194) ซึ่งเป็นประกาศเกี่ยวกับสิทธิประโยชน์และเงื่อนไขเกี่ยวกับเบี้ยประกันชีวิตแบบบำนาญจะมีเงื่อนไขข้อหนึ่งที่เหมือนกันระบุว่า กรณีผู้มีเงินได้ที่ใช้สิทธิยกเว้นภาษีเงินได้แล้วและต่อมาได้ปฏิบัติไม่เป็นไปตามหลักเกณฑ์ ผู้มีเงินได้จะหมดสิทธิได้รับยกเว้นภาษีเงินได้ และต้องเสียภาษีเงินได้สำหรับปีภาษีที่ได้นำเงินค่าเบี้ยประกันชีวิตไปหักออกจากเงินได้เพื่อยกเว้นภาษีเงินได้มาแล้ว พร้อมเงินเพิ่มในอัตรา 1.5% ต่อเดือนของภาษีที่ต้องชำระทั้งสิ้น (เศษของเดือนนับเป็น 1 เดือน) นับจากหลังพ้นกำหนดเวลาการยื่นแบบของปีภาษีที่ลดหย่อนนั้นๆ

ดังนั้นแม้เราจะซื้อประกันชีวิตที่มีสิทธิลดหย่อนภาษี เช่น อายุกรมธรรม์ตั้งแต่ 10 ปีก็ตาม แต่หากเราผิดเงื่อนไข เช่น หยุดชำระเบี้ยทำให้กรมธรรม์ขาดอายุเราจะต้องยื่นแบบปรับปรุงภาษีเพื่อคืนภาษีที่ลดหย่อนและต้องเสียเงินเพิ่มด้วย

ตัวอย่างเช่น เราซื้อกรมธรรม์ประกันชีวิตอายุกรมธรรม์ 15 ปี ชำระเบี้ย 7 ปีๆละ 100,000 บาท ได้ลดหย่อนภาษีปีละ 20,000 บาท (ฐานภาษีสูงสุดอยู่ในอัตรา 20%) หากเราจะชำระเบี้ย 3 ปีแล้วหยุด เราก็ต้องยื่นแบบปรับปรุงภาษีเพื่อคืนภาษีที่ลดหย่อนและต้องเสียเงินเพิ่มด้วย

หรือต่อให้เราชำระเบี้ยครบ 7 ปี แต่ถ้าเราขอรับเงินสดจากกรมธรรม์ก่อนครบ 10 ปี (ขอบอกก่อนว่าการขอรับเงินสดกรณีนี้ความคุ้มครองตามกรมธรรม์ประกันภัยจะสิ้นสุดทันที) เราก็ต้องยื่นแบบปรับปรุงภาษีเพื่อคืนภาษีที่ลดหย่อนและต้องเสียเงินเพิ่มด้วยเช่นกัน

หลักการพิจารณาของกรมสรรพากรในเรื่องประกันชีวิตว่าเราผิดเงื่อนไขหรือไม่คือ กรมสรรพากรจะพิจารณาว่าความคุ้มครองของกรมธรรม์ยังมีผลครบ 10 ปีหรือไม่

ดังนั้นหากกรณีเรามีความจำเป็นไม่สามารถชำระเบี้ยประกันชีวิตต่อได้ แต่ไม่อยากคืนภาษี ไม่อยากเสียเงินเพิ่มก็ลองพิจารณาใช้มูลค่าเงินสำเร็จคือ ระยะเวลาสัญญาความคุ้มครองจะเท่าเดิม แต่จำนวนเงินเอาประกันภัยจะลดลง

ตัวอย่างเช่น ทุน 200,000 บ. ส่งไปแล้ว X ปี ใช้เงินสำเร็จ 120,000 บ. = เสียชีวิตหรือครบสัญญารับ 120,000 บ.

หรืออาจใช้มูลค่าขยายเวลาคือจำนวนเงินเอาประกันภัยจะเท่าเดิมตามที่ระบุไว้ในกรมธรรม์แต่ระยะเวลาความคุ้มครองใหม่จะลดลงเหลือเท่ากับที่ระบุไว้ในตารางมูลค่ากรมธรรม์

ตัวอย่าง ทุน 200,000 บ. ส่งไปแล้ว X ปี ขยายเวลาคุ้มครอง 7 ปี = 7 ปีที่ไม่ได้ส่งเบี้ยประกัน หากเสียชีวิตใน 7 ปีนี้ รับ 200,000 บ. ครบ 7 ปีกรมธรรม์ก็จะสิ้นสุดอายุ

สิ่งที่ต้องคำนึงหากใช้มูลค่าขยายเวลาคือเวลาที่ขยายความคุ้มครองรวมกับเวลาที่เราชำระมาแล้วต้องมากกว่าหรือเท่ากับ 10 ปี

หมายเหตุ : กฎหมายฉบับนี้ใช้กับทั้งประกันชีวิตแบบธรรมดาและประกันชีวิตแบบบำนาญ