รู้ไว้...ไม่พลาดภาษีนิติบุคคล

ใช้แรงทำเงิน & ให้เงินทำงาน กด Subscribe รอเลย…

Facebook | Line | Youtube | Instagram

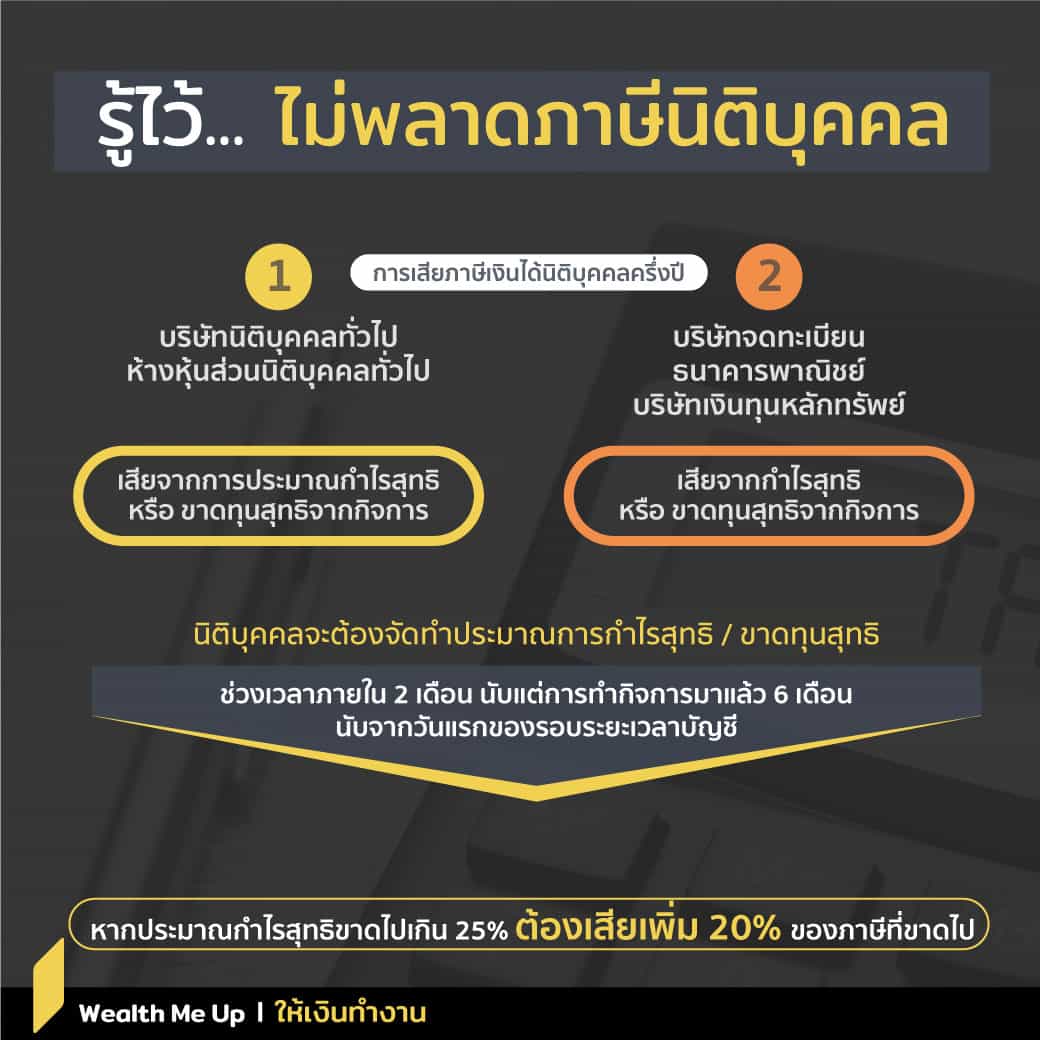

การยื่นภาษีเงินได้นิติบุคคลครึ่งปีตามแบบ ภ.ง.ด.51 ที่บริษัทหรือห้างหุ้นส่วนนิติบุคคลที่มีหน้าที่เสียภาษีเงินได้นิติบุคคลจากกำไรสุทธิถูกกำหนดให้ต้องยื่นภายใน 2 เดือนนับแต่วันสุดท้ายของรอบระยะเวลา 6 เดือน นับแต่วันแรกของรอบระยะเวลาบัญชี

ซึ่งปัจจุบันการเสียภาษีเงินได้นิติบุคคลครึ่งปี แบ่งออกเป็น 2 กรณี คือ

- การเสียจากประมาณการกำไรสุทธิหรือขาดทุนสุทธิ ที่ได้จากกิจการหรือเนื่องจากกิจการที่ได้กระทำ และจะได้กระทำในรอบระยะเวลาบัญชีสำหรับบริษัทหรือห้างหุ้นส่วนนิติบุคคลทั่วไป

- การเสียจากกำไรสุทธิ ที่ได้จากกิจการหรือเนื่องจากกิจการในช่วงเวลา 6 เดือนแรกของรอบระยะเวลาบัญชี สำหรับบริษัทจดทะเบียน ธนาคารพาณิชย์ บริษัทเงินทุนหลักทรัพย์ หรือเครดิตฟองซิเอร์ และบริษัทหรือห้างหุ้นส่วนนิติบุคคลที่จัดให้มีผู้สอบทานงบการเงินสำหรับรอบระยะเวลา 6 เดือนแรกของรอบระยะเวลาบัญชี

ดังนั้นจะเห็นได้ว่านิติบุคคลส่วนใหญ่จะต้องเสียภาษีเงินได้นิติบุคคลครึ่งปีจะประมาณการกำไรสุทธิ โดยกำหนดเวลาจัดทำประมาณการกำไรสุทธิหรือขาดทุนสุทธิ ได้แก่ ช่วงเวลาภายใน 2 เดือน นับแต่การดำเนินกิจการมาเป็นเวลาหกเดือนนับแต่วันแรกของรอบระยะเวลาบัญชี

โดยต้องจัดทำประมาณการกำไรสุทธิหรือขาดทุนสุทธิสำหรับทั้งรอบระยะเวลาบัญชี ซึ่งประมาณการจากกิจการหรือเนื่องจากกิจการทั้งในส่วนที่ได้กระทำมาแล้วในรอบระยะเวลา 6 เดือนแรก และที่จะได้กระทำในรอบระยะเวลา 6 เดือนหลังของรอบระยะเวลาบัญชี

ปัญหาที่ผู้ประกอบการมักกังวลในการยื่นแบบ ภ.ง.ด. 51 คือ กรณีประมาณการกำไรสุทธิขาดไปเกินกว่า 25% แล้วต้องเสียเงินเพิ่ม 20% ของภาษีที่คำนวณจากประมาณการกำไรสุทธิที่ได้ประมาณการขาดไป

ตัวอย่างเช่น สมมติบริษัทแห่งหนึ่งยื่นแบบ ภ.ง.ด.51 แสดงประมาณการกำไรสุทธิทั้งปีไว้เป็นเงิน 700,000 บาท (ต้องเสียภาษีทั้งปี 140,000 บาท) เสียภาษีเงินได้นิติบุคคลครึ่งปีไว้เป็นเงิน 70,000 บาท

เมื่อสิ้นรอบระยะเวลาบัญชี ปรากฏว่าบริษัทฯ มีกำไรสุทธิทางภาษีอากรตามแบบ ภ.ง.ด.50 เป็นเงิน 1,000,000 บาท (ต้องเสียภาษีทั้งปี 200,000 บาท) เท่ากับบริษัทฯ ประมาณการกำไรสุทธิขาดไป คิดเป็น (300,000 X 100 หาร 1,000,000) = 30.0% โดยไม่มีเหตุอันสมควร

บริษัทฯ ต้องรับผิดเสียเงินเพิ่มในอัตรา 20% ของเงินภาษีภาษี ที่ชำระไว้ขาด โดยคำนวณ ดังนี้

นำกึ่งหนึ่งของภาษีเงินได้นิติบุคคลที่ต้องชำระตามแบบ ภ.ง.ด.50 คือ 100,000 บาท หัก ด้วยภาษีเงินได้นิติบุคคลที่คำนวณได้ตามแบบ ภ.ง.ด.51 จำนวน 70,000 บาท ได้เป็นเงิน 30,000 บาท

ดังนั้น เงินเพิ่มตามมาตรา 67 ตรี แห่งประมวลรัษฎากรคิดเป็นเงิน (30,000 x 20%) = 6,000 บาท

ดังนั้นเพื่อป้องกันไม่ให้ต้องเสียเงินเพิ่มโดยใช่เหตุ หลายบริษัทหรือห้างหุ้นส่วนนิติบุคคลได้จัดทำประมาณการกำไรสุทธิและยื่นแบบแสดงรายการเสียภาษีครึ่งปีไว้ไม่น้อยกว่ากึ่งหนึ่งของภาษีเงินได้นิติบุคคลที่ได้ยื่นแบบแสดงรายการเสียภาษีเงินได้นิติบุคคลในรอบระยะเวลาบัญชีที่แล้ว ซึ่งกรมสรรพากรให้ถือว่าเป็นกรณีมีเหตุอันสมควรตามคำสั่งกรมสรรพากรที่ ป.50/2537

โดยคำสั่งกรมสรรพากรที่ ป.50/2537 ระบุว่า กรณีบริษัทหรือห้างหุ้นส่วนนิติบุคคล ได้จัดทำประมาณการกำไรสุทธิและยื่นแบบแสดงรายการเสียภาษีครึ่งปีไว้ไม่น้อยกว่ากึ่งหนึ่งของภาษีเงินได้นิติบุคคลที่ได้ยื่นแบบแสดงรายการเสียภาษีเงินได้นิติบุคคลในรอบระยะเวลาบัญชีที่แล้ว ให้ถือว่าเป็นกรณีมีเหตุอันสมควร บริษัทหรือห้างหุ้นส่วนนิติบุคคลนั้นไม่ต้องรับผิดเงินเพิ่มตามมาตรา 67 ตรี แห่งประมวลรัษฎากร

หมายความว่าปีที่แล้วยื่นเสียภาษีเงินได้นิติบุคคลเท่าไหร่ ครึ่งปีนี้ ถ้ายื่นแบบ ภ.ง.ด. 51 ก็ควรยื่นเสียภาษีไม่น้อยกว่าครึ่งหนึ่งของปีที่แล้ว จึงจะถือว่ามีเหตุอันสมควร จากตัวอย่างข้างต้น ถ้าปีที่แล้ว บริษัทเสียภาษีตามแบบ ภ.ง.ด. 50 เป็นเงิน 320,000 บาท บริษัทก็ควรยื่นเสียภาษีตามแบบ ภ.ง.ด 51 สำหรับปีนี้เป็นเงิน 160,000 บาท จึงจะถือว่าเป็นกรณีเหตุอันสมควร