ประหยัดภาษีด้วย “ประกัน”

“ภาษีเก็บ เจ็บช่วย ป่วยจ่าย ตายได้ สบายคืน อายุยืนเลี้ยงดู” ใครที่ได้อ่านบทความ ชีวิตดี๊ดีแค่ “วางแผนภาษี” ก็คงจะรู้ว่านี่คือประโยชน์ด้านต่างๆ ของประกันชีวิต นับจากวันนี้เราจะมาคุยรายละเอียดในแต่ละด้านของประกันชีวิตกัน

เริ่มจาก “ภาษีเก็บ”

ประกันชีวิตเป็นผลิตภัณฑ์ทางการเงินที่ให้สิทธิประโยชน์ทางภาษีแบบ 2 เด้ง

เด้งที่ 1 เงินขาเข้าลดหย่อนภาษีได้

แบ่งเป็น 2 กรณี คือ

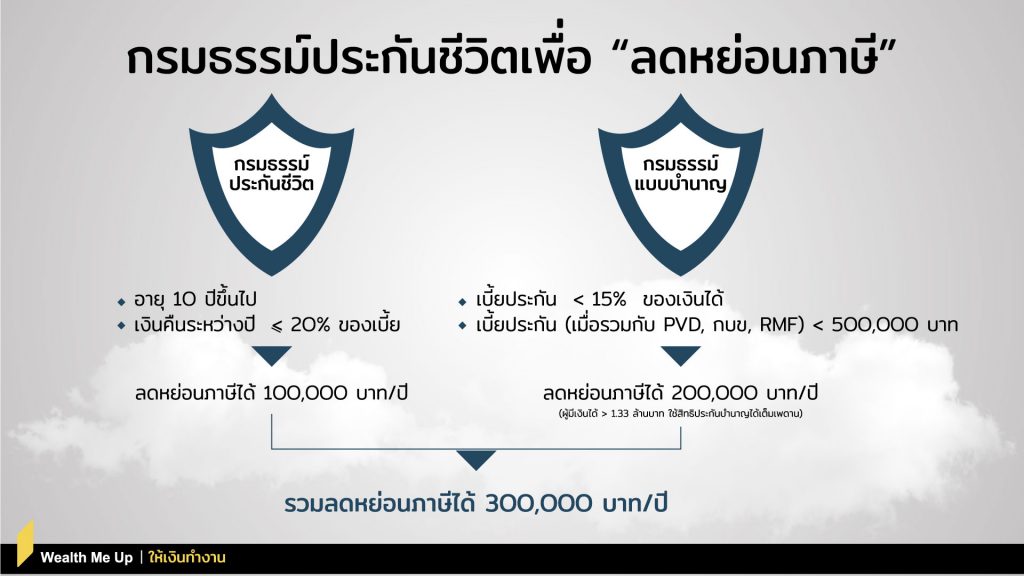

1. เงินที่จ่ายเป็น “เบี้ยประกันชีวิต” สามารถนำไปลดหย่อนภาษีได้ เงื่อนไขคือ

– กรมธรรม์ต้องมีอายุ10 ปี ขึ้นไป

– เงินคืนระหว่างปีไม่เกิน 20% ของเบี้ยที่ชำระระหว่างปี

– เป็นกรมธรรม์ของบริษัทประกันชีวิตที่ทำกิจการในประเทศไทย

– หักได้ตามที่จ่ายจริงไม่เกิน 100,000 บาท

2. เงินที่จ่ายเป็น “เบี้ยประกันบำนาญ”

เป็นการเพิ่มเติมค่าลดหย่อน (เดิมเบี้ยประกันชีวิตลดหย่อนได้ 100,000 บาท) เพิ่มอีก 200,000 บาท เงื่อนไขคือ

– กรมธรรม์ต้องมีอายุ10 ปี ขึ้นไป

– เบี้ยประกันต้องไม่เกิน 15% ของเงินได้พึงประเมินที่ต้องเสียภาษี

(ผู้ที่ใช้สิทธิประกันบำนาญได้เต็มเพดาน 200,000 บาท คือ คนที่มีเงินได้พึงประเมินที่ต้องเสียภาษีตั้งแต่ 1,333,333.33 บาทขึ้นไป)

– เบี้ยประกันเมื่อรวมกับ เงินสะสมเข้ากองทุนบำเหน็จบำนาญข้าราชการ (กบข.) หรือ กองทุนสำรองเลี้ยงชีพ (PVD), เงินสะสมเข้ากองทุนสงเคราะห์ตามกฎหมายว่าด้วยโรงเรียนเอกชน, กองทุนรวมเพื่อการเลี้ยงชีพ (RMF) ต้องไม่เกิน 500,000 บาท ในปีภาษีเดียวกัน

ดังนั้นหากต้องการใช้สิทธิประโยชน์ทางภาษีกรณี “ประกันชีวิต” สูงสุดจะสามารถใช้ได้ถึง 300,000 บาทในแต่ละปีภาษี

แต่จากกฎหมายดังกล่าว พวกสัญญาเพิ่มเติม เช่น ประกันอุบัติเหตุ ประกันสุขภาพ ประกันโรคร้ายแรง ฯลฯ ลดหย่อนภาษีไม่ได้นะ

เด้งที่ 2 เงินขาออก ไม่ต้องเสียภาษี

ผลประโยชน์ของประกันชีวิต ไม่ว่าจะเป็นเงินคืน เงินปันผล เงินครบสัญญา ผลประโยชน์ตามเงื่อนไขกรมธรรม์ ฯลฯ ได้รับการยกเว้นภาษี คือ ได้เท่าไหร่เป็นของเราเท่านั้นไม่ต้องแบ่งให้สรรพากร

และนี่คือประโยชน์ด้านภาษีของ “ประกันชีวิต” (ยังไม่นับรวมความคุ้มครอง หรือ การออม ที่เป็นประโยชน์หลักของประกันชีวิตเลยด้วยซ้ำ)

กด Subscribe รอเลย…