เคล็ดลับจ่ายภาษีให้น้อยที่สุด

ใช้แรงทำเงิน & ให้เงินทำงาน กด Subscribe รอเลย…

Facebook | Line | Youtube | Instagram

หากต้องการจ่ายภาษีเงินได้ธรรมดาให้น้อยที่สุด ก็ต้องทำให้เงินได้สุทธิต่ำที่สุด ซึ่งทำได้ 3 วิธีคือ

- การลดเงินได้พึงประเมิน

- การเพิ่มค่าใช้จ่าย

- การเพิ่มค่าลดหย่อน

โดยสมการประเมินภาษีของสรรพากร คือ

ภาษีเงินได้ = เงินได้สุทธิ x อัตราภาษีเงินได้บุคคลธรรมดา

เงินได้สุทธิ = เงินได้พึงประเมิน – ค่าใช้จ่าย – ค่าลดหย่อน

การวางแผนการเพิ่มค่าใช้จ่ายสำหรับคนที่มีเงินได้ประเภท 5 – 8* สามารถเลือกค่าใช้จ่ายได้ 2 แบบ คือ แบบเหมา กับตามจ่ายจริง เดิมส่วนใหญ่เลือกค่าใช้จ่ายแบบเหมา เพราะเงินได้บางอย่างสามารถหักค่าใช้จ่ายได้สูงถึงร้อยละ 85 แต่ตั้งแต่ปี 2560 เป็นต้นมา สรรพากรได้ปรับลดค่าใช้จ่ายแบบเหมาเหลือสูงสุดไม่เกินร้อยละ 60 ทำให้การเลือกหักค่าใช้จ่ายตามจริงเป็นทางเลือกที่ได้รับความสนใจมากขึ้น

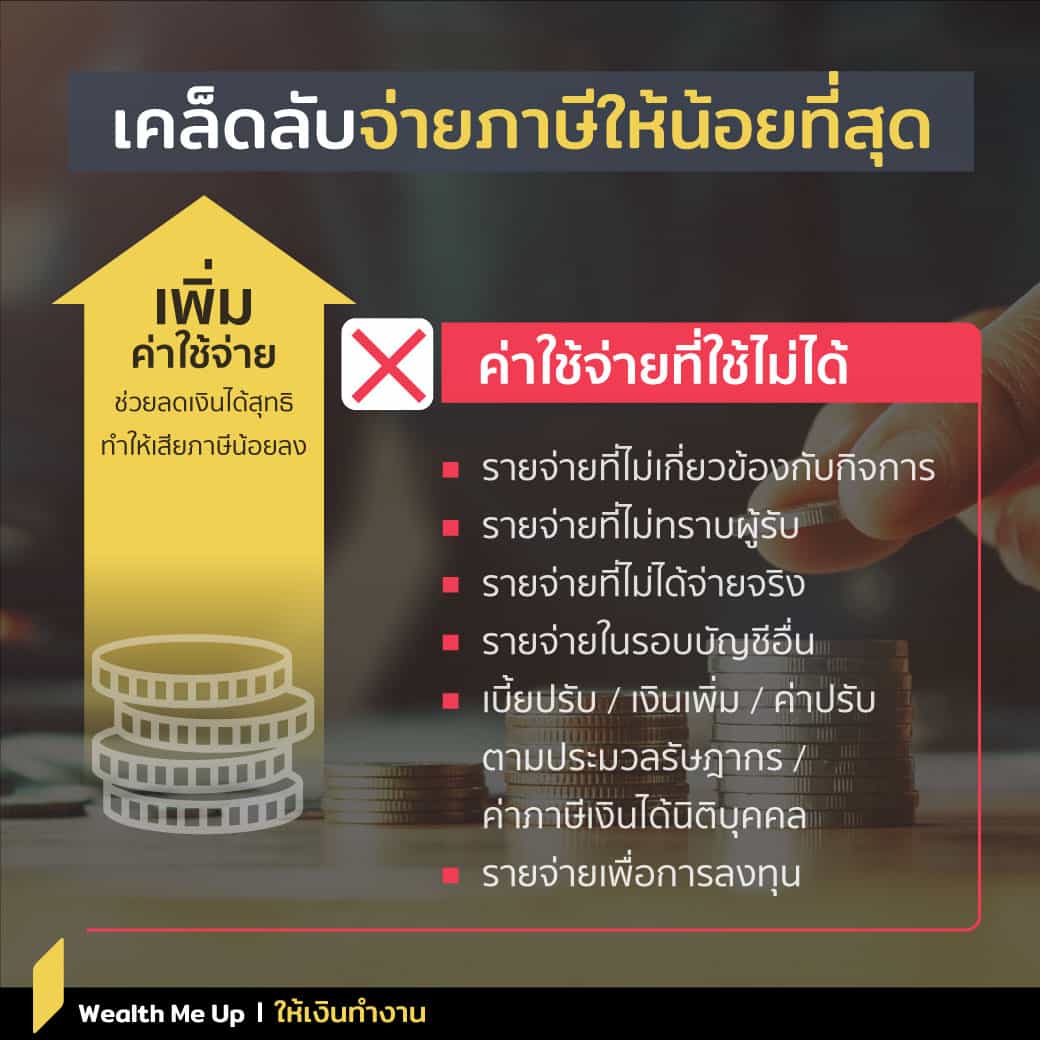

อย่างไรก็ตาม ค่าใช้จ่ายบางอย่างแม้ว่าเราจ่ายไปแล้วไม่สามารถเอามาหักเป็นค่าใช้จ่ายทางภาษีได้ แปลว่า เราจ่ายฟรี คือ จ่ายเงินจริง แต่ทางสรรพากรไม่อนุญาตให้เอามาบันทึกเป็นค่าใช้จ่ายทางภาษี จึงไม่มีประโยชน์ในการบริหารภาษี ค่าใช้จ่ายพวกนี้จะมีรายละเอียดในมาตรา 65 ตรี เช่น

- รายจ่ายที่ไม่เกี่ยวข้องกับการดำเนินงานของกิจการ, เป็นการส่วนตัว, ให้โดยเสน่หา

- รายจ่ายซึ่งผู้จ่ายพิสูจน์ไม่ได้ว่าใครเป็นผู้รับ

- รายจ่ายซึ่งกำหนดขึ้นเองโดยไม่มีการจ่ายจริง

- รายจ่ายซึ่งควรจะได้จ่ายในรอบระยะเวลาบัญชีอื่น

- เบี้ยปรับ เงินเพิ่ม ค่าปรับทางอาญาตามประมวลรัษฎากร และค่าภาษีเงินได้นิติบุคคลที่จ่ายจากกำไรสุทธิ

- รายจ่ายอันมีลักษณะเป็นการลงทุน

ค่าใช้จ่ายที่สรรพากรยอมให้หักเป็นค่าใช้จ่ายทางภาษีได้ ได้แก่ ค่าใช้จ่ายที่มีลักษณะ ดังนี้

- เป็นค่าใช้จ่ายตามปกติ มีความเกี่ยวข้องและจำเป็นต่อการประกอบธุรกิจ

- เป็นจำนวนที่สมควรและเหมาะสมแก่กิจการ

- ไม่เป็นรายจ่ายที่กฎหมายห้ามมิให้หักเป็นรายจ่าย

- ผู้มีเงินได้ต้องมีหลักฐานการหักค่าใช้จ่ายพร้อมที่จะให้สรรพากรตรวจสอบได้

และค่าใช้จ่ายบางอย่างแม้สรรพากรไม่ห้ามให้เอามาหักเป็นค่าใช้จ่ายทางภาษี แต่ก็ไม่อนุญาตให้เอามาหักเป็นค่าใช้จ่ายได้ทั้ง 100% เช่น ค่ารับรองสรรพากรอนุญาตให้หักได้เท่าจำนวนที่ต้องจ่ายแต่รวมกันต้องไม่เกินร้อยละ 0.3 ของจำนวนเงินยอดรายได้ หรือยอดขายที่ต้องนำมารวมคำนวณกำไรสุทธิก่อนหักรายจ่ายใด ๆ หรือของเงินทุนที่ได้รับชำระแล้ว ณ วันสิ้นรอบ แล้วแต่อย่างใดจะมากกว่า แต่สูงสุดได้ไม่เกิน 10 ล้านบาท เป็นต้น

แต่ก็มีค่าใช้จ่ายบางอย่างสามารถบันทึกเป็นค่าใช้จ่ายทางภาษีได้มากกว่าที่จ่ายจริง ทำให้เราสามารถบริหารภาษีได้มากขึ้น แนวคิดก็เหมือนการบริจาคเงินให้กับโรงเรียน หรือ โรงพยาบาลที่เราสามารถลดหย่อนภาษีได้ 2 เท่าของเงินที่บริจาคจริง ค่าใช้จ่ายประเภทนี้มีหลายตัว เช่น

- เงินได้ที่จ่ายเป็นค่าใช้จ่ายเพื่อสนับสนุนการศึกษายกเว้นเป็นจำนวน 2 เท่า ของรายจ่าย แต่ต้องไม่เกินร้อยละ 10

- เงินได้ที่จ่ายเป็นค่าใช้จ่ายในการจัดสร้างและบำรุงรักษาสนามเด็กเล่น สวนสาธารณะ หรือสนามกีฬาของเอกชนหรือราชการ ยกเว้นเป็นจำนวน 2 เท่า ของรายจ่าย แต่ต้องไม่เกินร้อยละ 10

- เงินที่ได้จ่ายเป็นค่าการศึกษาหรือฝึกอบรมลูกจ้างเพื่อพัฒนาฝีมือแรงงาน ยกเว้นภาษีได้ร้อยละ 100

- เงินได้ที่จ่ายเป็นเงินเพิ่มค่าครองชีพพิเศษให้ลูกจ้างของบริษัทหรือห้างหุ้นส่วนนิติบุคคลเป็นจำนวนร้อยละ 50

- รายจ่ายให้คนพิการ หรือรายจ่ายเกี่ยวกับการจัดอุปกรณ์ที่อำนวยความสะดวกโดยตรงแก่คนพิการหักรายจ่ายเป็น 2 เท่าของรายจ่าย

ดังนั้นในการบริหารภาษีด้านค่าใช้จ่าย เราควรดำเนินการดังนี้

- ระมัดระวัง อย่านำค่าใช้จ่ายที่สรรพากรไม่อนุญาตให้เป็นค่าใช้จ่ายทางภาษีมาใช้ในการยื่นภาษี

- ลดค่าใช้จ่ายต้องห้ามและค่าใช้จ่ายที่ไม่สามารถเอาบันทึกเป็นค่าใช้จ่ายทางภาษีได้เต็มจำนวน

- ใช้สิทธิค่าใช้จ่ายที่สามารถหักเป็นค่าใช้จ่ายทางภาษีได้มากกว่าที่จ่ายจริง

หมายเหตุ: *ผู้มีเงินได้ประเภท 5 – 8 คือผู้ที่มีเงินได้จากการให้เช่าทรัพย์สิน เงินได้จากวิชาชีพอิสระ เงินได้จากการรับเหมา และเงินได้จากธุรกิจ การพาณิชย์ การเกษตร การอุตสาหกรรม การขนส่ง การขายอสังหาริมทรัพย์ หรือการอื่นนอกเหนือจากประเภทที่ 1-7