กลยุทธ์การลงทุนแบบไหนดี

กด Subscribe รอเลย…

Facebook | Line | Youtube | Instagram

ในยุค VUCA (V=Volatility, U= Uncertainty, C=Complexity, A= Ambiguity) ทำให้ประโยคที่ว่า “การลงทุนมีความเสี่ยง ผู้ลงทุนควรศึกษาข้อมูลก่อนตัดสินใจลงทุน” ยิ่งเป็นจริงมากขึ้น แต่ปัญหาก็คือ หลายครั้งก็คาดการณ์ความเสี่ยงไม่ออกเลย อย่างเช่น วันดีคืนดีก็มี Omicron ออกมา หรืออย่างเหรียญคริปโตวันดีคืนดี ราคาก็ร่วงลงมาหลายสิบเปอร์เซนต์ ทำให้นึกถึงกลยุทธ์การกระจายความเสี่ยงที่ว่า “Don’t put all your eggs in one basket” หรือ “อย่าวางไข่ในตะกร้าใบเดียว”เพราะถ้าเราทำตะกร้าตก ไข่ก็จะแตกหมด เช่นกัน การลงทุนถ้าไม่กระจายความเสี่ยง ถือหุ้นบริษัทเดียว ถือเหรียญคริปโตเหรียญเดียวเต็มพอร์ต เกิดพลาดท่าผิดทาง โอกาสสูญเงินลงทุนหมดตัวก็มีมาก

การกระจายความเสี่ยงไม่ใช่แค่เรื่องการกระจายสินทรัพย์หรือหลักทรัพย์ แต่ยังเป็นเรื่องของการกระจายเวลาหรือจังหวะในการลงทุนด้วย กลยุทธ์การกระจายความเสี่ยงเรื่องเวลาการลงทุนที่เรารู้จักกันดี ก็คือ DCA (Dollar Cost Average) ซึ่งจริงๆแล้ว DCA เป็นเพียงหนึ่งในกลยุทธ์การกระจายความเสี่ยงด้านเวลาการลงทุนเท่านั้น วันนี้เรามาดูกลยุทธ์เหล่านี้กัน

กลยุทธ์การลงทุน Lump Sum (LS)

ซื้อทีเดียวจบไปเลย โดยเราจะลงทุนด้วยเงินลงทุนทั้งหมดในทีเดียว อาจเป็นจังหวะที่ตลาดหุ้นตกเยอะๆ หรือเป็นวันแรกของงวดลงทุนก็ได้ อย่างเช่น บางคนชอบซื้อ RMF ตอนต้นปี บอกง่าย สะดวก กลัวลืมซื้อ ข้อดี คือง่าย เราไม่ต้องเสียเวลาหาจังหวะซื้อขาย และกลยุทธ์นี้จะให้ผลตอบแทนสูงที่สุดถ้าเราซื้อตรงจุดที่ราคาต่ำสุด ข้อเสีย ก็คือ เราคาดการณ์ตลาดผิด อย่างเช่น คาดว่าปีนี้หุ้นน่าจะขึ้น เลยซื้อทีเดียวตอนต้นปี ปรากฏว่าหุ้นตกตลอดปี กลายเป็นซื้อที่ยอดดอยไปเลย เป็นต้น บางกรณีอาจก่อให้เกิดผลเสียหายมากกว่าขาดทุนก็เป็นได้ เช่น กรณี RMF ก็คือ เราอาจซื้อเกินสิทธิที่เราจะได้รับประโยชน์ทางภาษี อย่างเช่น เราประเมินรายได้ทั้งปี 1 ล้านบาท เราสามารถซื้อ RMF ได้ไม่เกิน 30% ของ 1 ล้านบาท คือ 300,000 บาท ปรากฏว่า ทำงานได้แค่ครึ่งปี ต้องออกจากงาน รายได้เหลือ 5 แสนบาท เราจะซื้อ RMF ได้แค่ไม่เกิน 30% ของ 5 แสนบาท คือ 150,000 บาท เท่ากับซื้อเกินสิทธิไป 150,000 บาท จะขายก็ผิดเงื่อนไขภาษี ถือต่อกำไรของส่วนที่ซื้อเกินสิทธิก็ต้องเสียภาษี กลายเป็นโทษไปซะอีก

กลยุทธ์การลงทุน Dollar Cost Average (DCA)

เป็นกลยุทธ์ที่เราจะลงทุนด้วยจำนวนเงินเดียวกัน ในงวดระยะเวลาที่เท่าๆกัน อย่างเช่น ลงทุนรายสัปดาห์ รายเดือน หรือรายปี เป็นกลยุทธ์ที่ใช้ง่าย สร้างวินัยทางการลงทุนได้ดี จึงเป็นที่นิยม

ข้อดีคือสามารถลดความเสี่ยงจากการเลือกช่วงเวลาในการลงทุนได้ (Market timing) และการที่ลงทุนด้วยเงินที่เท่ากันทุกงวด เมื่อราคาของหลักทรัพย์ลดต่ำลง เราก็จะสามารถซื้อหลักทรัพย์ได้ในจำนวนที่มากขึ้น ส่งผลให้เมื่อราคาหลักทรัพย์ปรับตัวขึ้น เราจะกำไรมากขึ้น อย่างไรก็ตาม เพราะ DCA เป็นการกระจายจังหวะในการซื้อหลักทรัพย์ ดังนั้นไม่ว่าจะเป็นช่วงขาขึ้น หรือ ขาลง สิ่งที่ได้จาก DCA คือโอกาสที่ต้นทุนเฉลี่ยจะถูกกว่าการเลือกลงทุนแบบ Lump Sum แต่อาจไม่ใช่ว่าต้นทุนจะถูกที่สุด

กลยุทธ์การลงทุน Value Average (VA)

จะเริ่มจากการกำหนดมูลค่าเป้าหมายของพอร์ตการลงทุนให้เพิ่มขึ้นในแต่ละงวดไว้ก่อนหน้า โดยตั้งเป้าหมายให้เพิ่มขึ้นด้วยมูลค่าเท่าๆกันในแต่ละงวดระยะเวลาการลงทุน เช่น รายสัปดาห์ รายเดือน รายปี เป็นต้น หากมูลค่าของพอร์ตสูงกว่ามูลค่าเป้าหมาย เราก็จะขายหลักทรัพย์ เพื่อลดมูลค่าของพอร์ตให้เข้าสู่มูลค่าเป้าหมาย และในทางกลับกัน หากมูลค่าของพอร์ตต่ำกว่ามูลค่าเป้าหมาย เราก็จะซื้อหลักทรัพย์ด้วยจำนวนมากขึ้น เพื่อให้มูลค่าของพอร์ตการลงทุนที่ลดลงไป มีมูลค่าเท่ากับมูลค่าเป้าหมาย กลยุทธ์นี้จึงเป็นกลยุทธ์ซื้อถูก ขายแพงที่มีเป้าหมายคือมูลค่าพอร์ตเป้าหมาย ตัวอย่างเช่น มูลค่าเป้าหมายต้นงวด กำหนดมูลค่าเป้าหมายเพิ่มงวดละ 10,000 บาท หาก NAV เพิ่มขึ้น เราก็จะซื้อน้อยลง หาก NAV ลดลง เราก็จะซื้อมากขึ้น

กลยุทธ์การลงทุน Enhanced Dollar Cost Average (EDCA)

กลยุทธ์นี้จะกำหนดจำนวนเงินที่จะลงทุนไว้ล่วงหน้า ไว้ 3 จำนวน คือ เงินลงทุนในจำนวนเริ่มต้น เงินลงทุนขอบบน และเงินลงทุนขอบล่าง หากราคาหลักทรัพย์สูงขึ้นเมื่อเทียบกับราคาหลักทรัพย์ในงวดก่อนหน้า จะลงทุนด้วยจำนวนเงินที่เป็นขอบล่าง ในทางกลับกัน หากราคาหลักทรัพย์ในงวดปัจจุบันต่ำกว่าราคาหลักทรัพย์ในงวดก่อนหน้า ก็จะลงทุนด้วยจำนวนเงินที่เป็นขอบบนเราจะลงทุนด้วยจำนวนเงินที่กำหนดไว้ก่อนหน้า (ต่างจาก DCA ที่ลงทุนด้วยจำนวนเงินเท่ากัน ทุกงวดเวลา ไม่ว่าสภาวะตลาดจะเป็นยังไง) ตัวอย่างเช่น กำหนดมูลค่าลงทุนงวดละ 10,000 บาท ขอบบนคือ 11,000 บาท ขอบล่าง คือ 9,000 บาท ถ้า NAV ต่ำกว่า NAV งวดก่อนหน้า ก็จะลงทุน 11,000 บาท แต่ถ้า NAV สูงกว่า NAV งวดก่อนหน้า ก็จะลงทุน 9,000 บาท พูดง่ายๆกลยุทธ์นี้จะซื้อมากตอนราคาถูก ซื้อน้อยตอนราคาแพง เป็นกลยุทธ์แบบซื้อสวนตลาดนั่นเอง

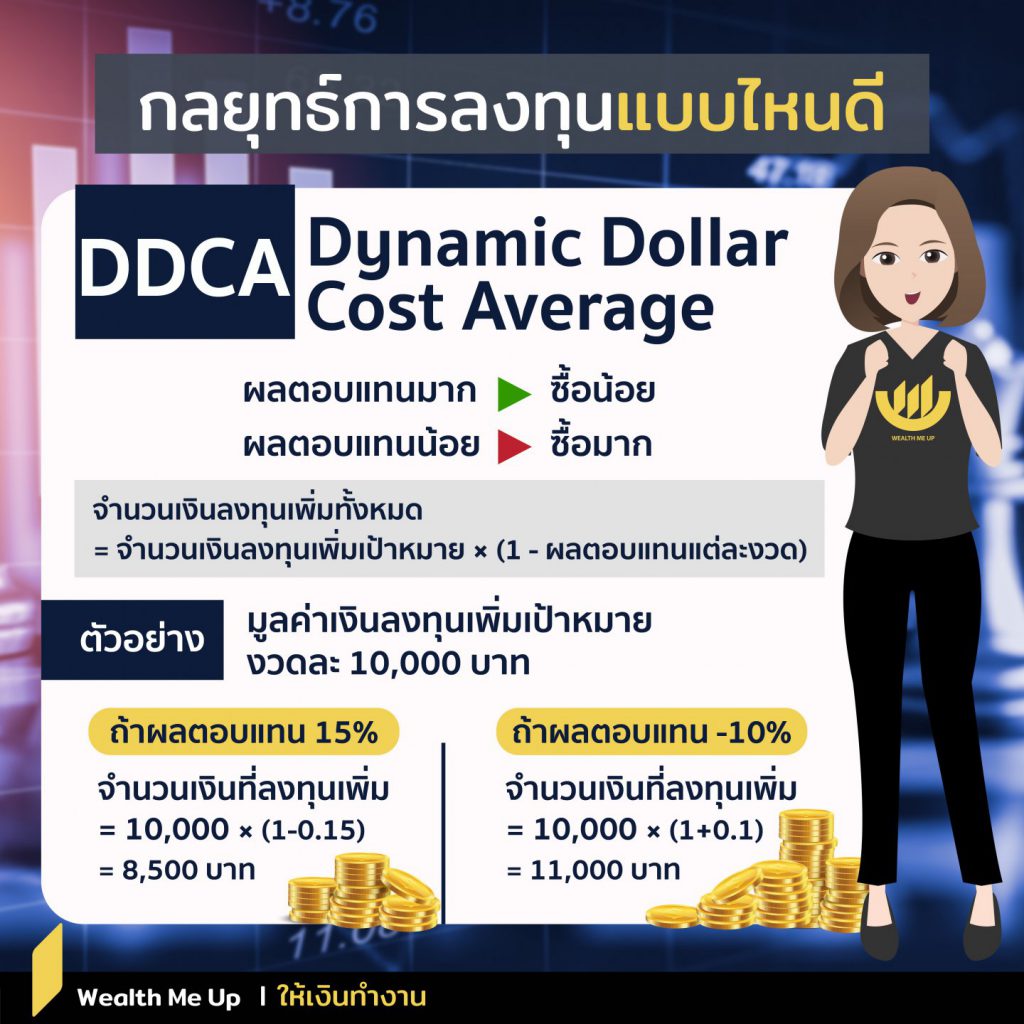

กลยุทธ์การลงทุน Dynamic Dollar-Cost Averaging (DDCA)

เป็นกลยุทธ์ที่ประยุกต์มาจาก DCA เพื่อลดต้นทุนและเพิ่มผลตอบแทนจากการลงทุนให้เพิ่มขึ้น โดยจำนวนเงินที่ลงทุนในแต่ละงวดจะขึ้นอยู่กับผลตอบแทนจากการลงทุนในงวดก่อนหน้า อย่างเช่น ลงทุนซื้อหลักทรัพย์ต้นเดือนมกราคม 100 บาทต้นเดือน กุมภาพันธ์ หลักทรัพย์นี้ให้ผลตอบแทน 5% ดังนั้นในงวดนี้จะลงทุนเท่ากับ 95% (100%-ผลตอบแทนที่ได้จากงวดที่ผ่านมา) ของเงินลงทุนเริ่มแรก จึงเท่ากับ 95 บาท เป็นต้น จึงกลยุทธ์นี้จะซื้อมากตอนราคาถูก ซื้อน้อยตอนราคาแพง เป็นกลยุทธ์แบบซื้อสวนตลาดเหมือน EDCA แต่ต่างกันที่จำนวนเงินที่ซื้อของ EDCA จะซื้อด้วยจำนวนที่กำหนดไว้แน่นอน (ขอบบน หรือ ขอบล่าง) ส่วน DDCA จำนวนเงินที่ซื้อจะขึ้นอยู่กับผลตอบแทนที่ผ่านมา ถ้าผลตอบแทนมากก็จะซื้อน้อย ถ้าผลตอบแทนน้อย (หรือขาดทุน) ก็จะซื้อมาก จำนวนเงินที่ลงทุนเพิ่ม = จำนวนเงินลงทุนเพิ่มเป้าหมาย *(1-ผลตอบแทนแต่ละงวด)

ถามว่ากลยุทธ์ไหนดีกว่ากัน เท่าที่ทราบยังไม่เห็นใครทำวิจัยเรื่องนี้ในไทย แต่อย่างหนึ่งที่เชื่อว่าเป็นปัจจัยของความสำเร็จในการลงทุน ก็คือ การมีความรู้และวินัยในการลงทุน