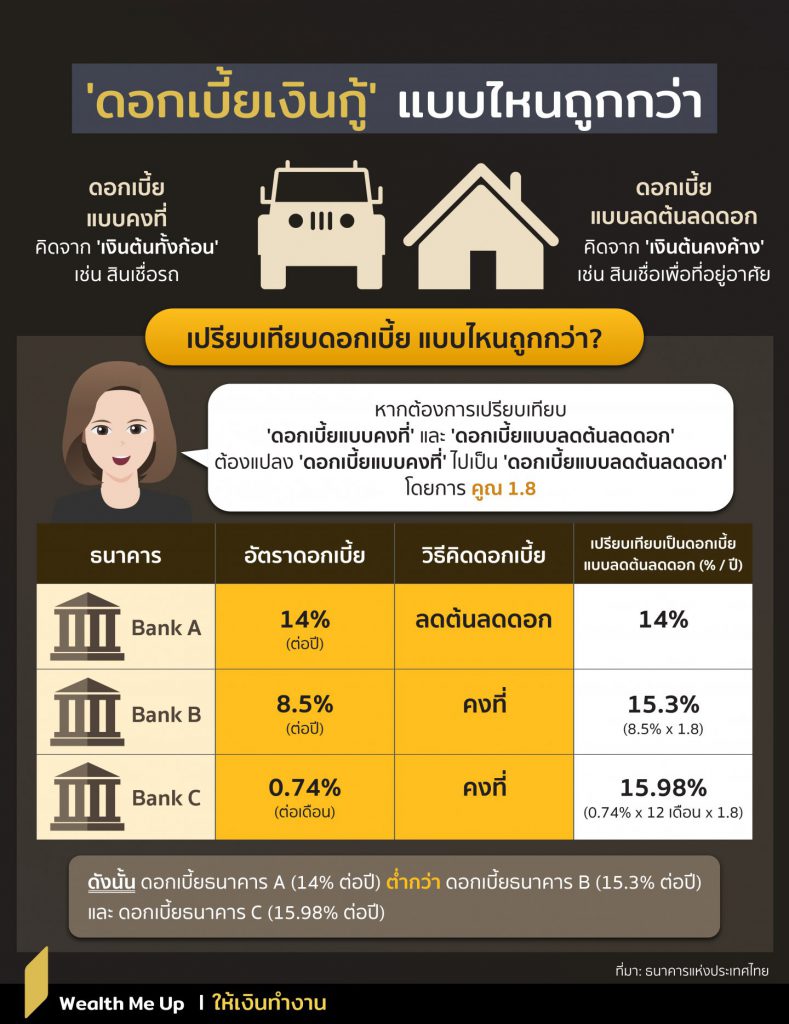

‘ดอกเบี้ยเงินกู้’ แบบไหนถูกกว่า

ใช้แรงทำเงิน & ให้เงินทำงาน กด Subscribe รอเลย…

Facebook | Line | Youtube | Instagram

‘ดอกเบี้ยแบบคงที่ vs ดอกเบี้ยแบบลดต้นลดดอก’ แบบไหนถูกกว่า?

มาดูวิธีเปรียบเทียบกัน…เปรียบเทียบเป็น ประหยัดเงินได้!

รู้จักประเภทของอัตราดอกเบี้ย

อัตราดอกเบี้ยของสินเชื่อส่วนใหญ่มีอยู่สองประเภท คือ อัตราดอกเบี้ยแบบคงที่ ซึ่งจะไม่เปลี่ยนแปลงตลอดอายุสัญญาหรือช่วงระยะเวลาหนึ่ง กับอีกแบบคือ อัตราดอกเบี้ยแบบลอยตัว ที่มักไปอิงกับอัตราดอกเบี้ยอ้างอิงของธนาคารนั้นๆ ซึ่งจะเปลี่ยนแปลงขึ้นลงไม่แน่นอน

การคำนวณอัตราดอกเบี้ย

สำหรับวิธีคิดดอกเบี้ยของสินเชื่อมีอยู่ 2 วิธี คือ วิธีคิดแบบลดต้นลดดอก (Effective Rate) โดยจะคิดดอกเบี้ยจากเงินต้นคงค้าง อธิบายง่ายๆ คือ เงินค่างวดที่ผ่อนชำระเข้าไป จะถูกนำไปหักค่าธรรมเนียม ดอกเบี้ยก่อน แล้วจึงนำที่เหลือไปหักเงินต้น เมื่อเงินต้นซึ่งเป็นฐานในการคำนวณดอกเบี้ยลดลง ดอกเบี้ยในงวดถัดไปก็จะลดลงด้วย มักใช้กับสินเชื่อเพื่อที่อยู่อาศัย หรือสินเชื่อส่วนบุคคลที่ ธปท. กำกับดูแล

อีกวิธีคือคิดแบบเงินต้นคงที่ (Flat Rate) จะคิดดอกเบี้ยจากเงินต้นทั้งก้อน แล้วนำดอกเบี้ยที่คำนวณได้มารวมกับเงินต้น จากนั้นนำมาหารเฉลี่ยเพื่อให้ผ่อนชำระเท่ากันทุกงวด วิธีคำนวณแบบนี้มักจะพบในการเช่าซื้อรถยนต์

เปรียบเทียบดอกเบี้ยของ 2 วิธีอย่างไรว่าอันไหนถูกกว่า

หากต้องการเปรียบเทียบอัตราดอกเบี้ยของวิธี Effective Rate กับ Flat Rate จึงต้องปรับให้ฐานคิดเท่ากันก่อน ซึ่งผู้ให้บริการที่คิดแบบ Flat Rate ไว้ ก็มักจะบอกอัตราดอกเบี้ยที่คิดแบบ Effective Rate กำกับไว้ด้วย แต่หากไม่ได้ให้ไว้ เราสามารถแปลง Flat Rate เป็น Effective Rate คร่าวๆ ได้ โดยนำอัตราดอกเบี้ยของ Flat Rate คูณด้วย 1.8

ธนาคาร A: ดอกเบี้ย = 14% ต่อปี (Effective Rate)

ธนาคาร B: ดอกเบี้ย = 8.5% ต่อปี (Flat Rate)

ธนาคาร C: ดอกเบี้ย = 0.74% ต่อเดือน (Flat Rate)

ตัวอย่างที่ 1: สมมติว่าธนาคาร A และ B กำหนดอัตราดอกเบี้ยแบบคงที่ แต่มีวิธีคิดดอกเบี้ยแตกต่างกัน ดังนั้น เวลาจะเปรียบเทียบ เราต้องแปลงวิธีคิดดอกเบี้ยของธนาคาร B จาก Flat Rate เป็น Effective Rate ก่อน โดยเอา 8.5 x 1.8 = 15.3% ต่อปี โดยประมาณ แล้วจึงค่อยเทียบกับธนาคาร A โดยสามารถสรุปได้ว่า ดอกเบี้ยของธนาคาร A (14% ต่อปี) ต่ำกว่าธนาคาร B (15.3% ต่อปี)

ตัวอย่างที่ 2: ธนาคาร C อัตราดอกเบี้ย 0.74% ต่อเดือน คิดดอกเบี้ยด้วยวิธี Flat Rate ให้นำ 0.74 x 12 = 8.88% ต่อปี แล้วจึงนำไปคูณกับ 1.8 จะได้อัตราดอกเบี้ยแบบ Effective Rate 8.88 x 1.8 = 15.98% ต่อปี โดยประมาณ จึงสามารถสรุปได้ว่า ดอกเบี้ยของธนาคาร A (14% ต่อปี) ต่ำกว่า ธนาคาร C (15.98% ต่อปี)

แม้จะเป็นการแปลงข้อมูลคร่าวๆ แต่ก็ทำให้เราสามารถเปรียบเทียบเพื่อเลือกกู้ได้ง่ายขึ้น นอกจากนี้ สามารถใช้ตัวช่วยคือ “โปรแกรมเปรียบเทียบผลิตภัณฑ์” ที่ได้รวบรวมข้อมูลผลิตภัณฑ์สินเชื่อพื้นฐานของผู้ให้บริการสินเชื่อที่อยู่ภายใต้การกำกับดูแลของแบงก์ชาติมาไว้ในที่เดียว เช่น อัตราดอกเบี้ย วงเงินกู้ เงื่อนไขการกู้ สามารถลองเข้าใช้ได้ที่เว็บไซต์ www.1213.or.th เลือก “โปรแกรมเปรียบเทียบผลิตภัณฑ์“