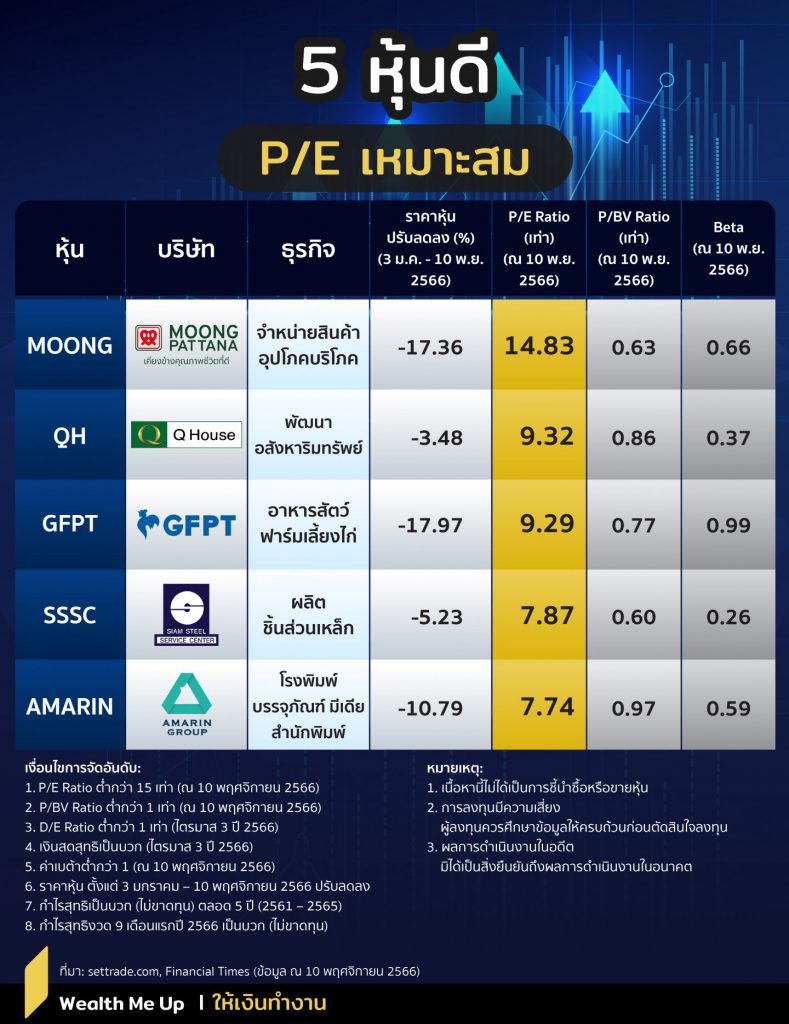

5 หุ้นดี P/E เหมาะสม

ใช้แรงทำเงิน & ให้เงินทำงาน กด Subscribe รอเลย…

Facebook | Line | Youtube | Instagram

หลังจากดัชนีหุ้นไทยหลุด 1,500 จุด นักลงทุนที่คาดหวังจะใช้หุ้นไทยเป็นเครื่องมือในการสร้างผลตอบแทน ก็ต้องทบทวนกลยุทธ์หรือรอความสดใสรอบใหม่ แต่คำถามคือ แล้วจะให้รอถึงเมื่อไหร่

อย่างไรก็ตาม หากเชื่อมั่นประโยค “วิกฤต คือ โอกาส” ตลาดหุ้นไทยก็ยังคงมีความน่าสนใจ และถ้าเชื่อกฎการลงทุนข้อหนึ่งของแต่ปีเตอร์ ลินซ์ ที่บอกว่า การปรับลดลงลงของตลาดหุ้น เป็นเหตุการณ์ที่เกิดขึ้นเป็นประจำ หากนักลงทุนมีการเตรียมตัว ตลาดจะไม่สามารถทำร้ายได้ ตรงกันข้ามกลับเป็นโอกาสซื้อของถูกอีกด้วย

สำหรับการคัดหุ้นเข้าพอร์ตลงทุนของนักลงทุนระยะยาว ในเบื้องต้นจะพิจารณาจากอัตราส่วนทางการเงิน โดยเฉพาะอัตราส่วนราคาตลาดต่อกำไรต่อหุ้น (P/E Ratio) ซึ่งจะบอกว่านักลงทุนพอใจจะจ่ายเงินเป็นกี่เท่าของผลกำไรของบริษัทเพื่อซื้อหุ้น และคาดหวังกระแสของกำไรที่จะได้มาอย่างต่อเนื่องในอนาคต

P/E Ratio ใช้แสดงถึงความถูกหรือความแพงของหุ้นในเชิงเปรียบเทียบ โดยนักลงทุนส่วนใหญ่เชื่อว่าการลงทุนหุ้นที่มีค่า P/E Ratio ต่ำ น่าจะมีโอกาสสร้างผลกำไรสูงกว่าการลงทุนในหุ้นที่มี P/E Ratio สูง

โดยการลงทุนหุ้นในระยะยาว หุ้นที่มี P/E Ratio ต่ำ จะให้ผลตอบแทนสูงกว่าอย่างมีนัยสำคัญ เมื่อเทียบกับการลงทุนใน P/E Ratio สูง แต่ข้อควรระวังของการลงทุนในหุ้น P/E Ratio ต่ำ คือ กำไรต่อหุ้นของกิจการอาจเกิดจากการตกแต่งตัวเลขทางบัญชี เช่น กำไรต่อหุ้นสูง อาจเกิดจากรายการผิดปกติที่ไม่เกี่ยวข้องกับการดำเนินงานปกติ เช่น กำไรจากการขายสินทรัพย์ การได้รับชดเชยค่าประกันภัย ซึ่งมีผลทำให้กำไรต่อหุ้นสูงเกินกว่าที่ควรจะเป็น และมีผลให้ P/E Ratio ต่ำเกินไป

ถัดมานักลงทุนควรพิจารณาราคาต่อมูลค่าทางบัญชีต่อหุ้น (P/BV Ratio) จะบอกให้ทราบว่าราคาหุ้น ณ ขณะนั้น สูงเป็นกี่เท่าของมูลค่าทางบัญชีของหุ้นดังกล่าว ดังนั้น ยิ่งซื้อหุ้นได้ต่ำกว่ามูลค่าทางบัญชีมากเท่าไหร่ (P/BV Ratio ต่ำ) หมายความว่า สามารถซื้อหุ้นได้ในราคาต่ำกว่ามูลค่าทางบัญชีของบริษัท โดยตามทฤษฎีก็จะบอกว่า P/BV Ratio ยิ่งต่ำยิ่งดี

อย่างไรก็ตาม ในทางปฏิบัติการใช้ P/BV Ratio ตัดสินลงทุน โดยเฉพาะการเลือกหุ้น P/BV Ratio ต่ำ ๆ อาจจะไม่ประสบความสำเร็จ (ได้กำไร) เสมอไป เพราะในความเป็นจริงคงไม่มีบริษัทไหนขายทรัพย์สินทั้งหมดเพื่อมาจ่ายหนี้ แล้วนำเงินที่ได้นั้นมาจ่ายให้กับผู้ถือหุ้น กระนั้นก็ดี หุ้น P/BV Ratio ต่ำ จะช่วยลดความเสี่ยงจากากรขาดทุนได้ เพราะหากหุ้นมีราคาถูกกว่าทรัพย์สินมาก ๆ ก็มีโอกาสถูกซื้อกิจการได้ อาจจะทำให้ราคาปรับขึ้นได้

และในช่วงที่ตลาดหุ้นมีความผันผวนจนนักลงทุนรู้สึกวิตกกังวลว่าจะส่งผลต่อพอร์ตลงทุน ก็มักจะเพิ่มความระมัดระวังมากขึ้น ด้วยการมองหาหุ้นที่ลงทุนแล้วมีความปลอดภัยสูงท่ามกลางตลาดหุ้นยังผันผวน โดยหุ้นประเภทนี้เรียกว่า Low Beta

เพราะค่าเบต้า (Beta) เป็นอีกปัจจัยหนึ่งที่นักลงทุนใช้เปรียบเทียบการเปลี่ยนแปลงของราคาหุ้นเทียบกับการเคลื่อนไหวของดัชนีตลาดหลักทรัพย์ หรือเรียกในเชิงสถิติ คือ ความสัมพันธ์ระหว่างราคาหุ้นกับดัชนีตลาดหลักทรัพย์

ถ้าตลาดหุ้นอยู่ในช่วงผันผวนรุนแรง ควรเลือกลงทุนในหุ้นที่มีค่าเบต้าต่ำกว่า 1 หรือ Low Beta เพื่อลดความเสี่ยงจากการลงทุน และแน่นอนว่าหุ้นที่ Low Beta มักจะให้อัตราผลตอบแทนจากเงินปันผลสูงกว่าค่าเฉลี่ยของตลาด (High Dividend) เพราะผลตอบแทนจากเงินปันผลจะสามารถเป็นกันชนที่จะช่วยลดการผันผวนของราคาหุ้นได้

ที่สำคัญนักลงทุนควรพิจารณาปัจจัยพื้นฐานของหุ้น ด้วยการเลือกธุรกิจที่มีผลการดำเนินที่แข็งแกร่ง เช่น มียอดขาย และกำไรสุทธิที่เติบโตสม่ำเสมอ สถานะการเงินแข็งแรง เพราะพื้นฐานที่แข็งแกร่งของกิจการ สามารถสร้างความมั่นใจให้นักลงทุนในระยะยาวได้