6O:4O อาจไม่ใช่สัดส่วนลงทุนที่เหมาะสม อีกต่อไป!

ใช้แรงทำเงิน & ให้เงินทำงาน กด Subscribe รอเลย…

Facebook | Line | Youtube | Instagram

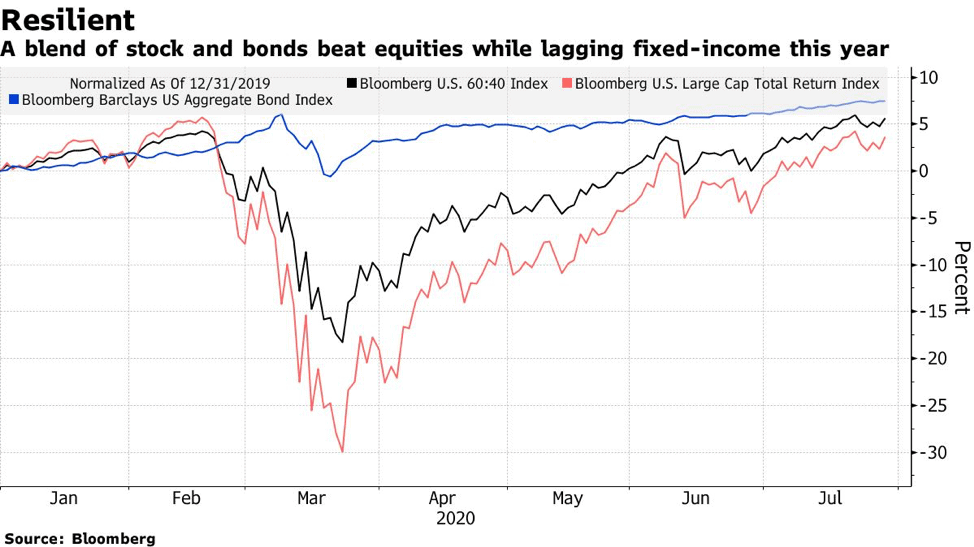

พอร์ตการลงทุนยอดนิยม (หรือพอร์ตหลัก) ของนักลงทุนสหรัฐส่วนใหญ่คือ หุ้น 60% และตราสารหนี้ 40% แต่เมื่อสถานการณ์การลงทุนเปลี่ยน สัดส่วนที่เคยเหมาะสมอาจไม่เหมาะสมอีกต่อไป เนื่องจากผลตอบแทนพันธบัตรรัฐบาลเผชิญกับอัตราที่ต่ำที่สุดในประวัติการณ์

Sanford C. Bernstein แนะนำให้นักลงทุนรับความเสี่ยงเพิ่มขึ้น โดยการ “เพิ่มสัดส่วนหุ้น และทองคำ” พร้อมประเมินว่าความสัมพันธ์ผกผันระหว่างหุ้นกับตราสารหนี้ อาจลดลง

เช่นเดียวกับ Morgan Satnley ที่ให้คำแนะนำว่า “หุ้นกู้เอกชน” อาจเป็นทางเลือกที่ดีที่สุดในช่วงเวลาที่พอร์ทการลงทุนต้องเผชิญกับความผันผวน เนื่องจากหุ้นกู้เอกชนยังให้ผลตอบแทนในรูปของรายได้ที่สม่ำเสมอ และตราสารหนี้ภาครัฐอาจไม่สามารถสร้างผลตอบแทนให้กับนักลงทุนได้เช่นเดียวกับในอดีตอีกต่อไป ดังนั้นสัดส่วนลงทุน 60:40 อาจต้องคิดใหม่ว่าจะวางเงิน 40% หลังไว้ที่ไหนที่ดีกว่าเดิม

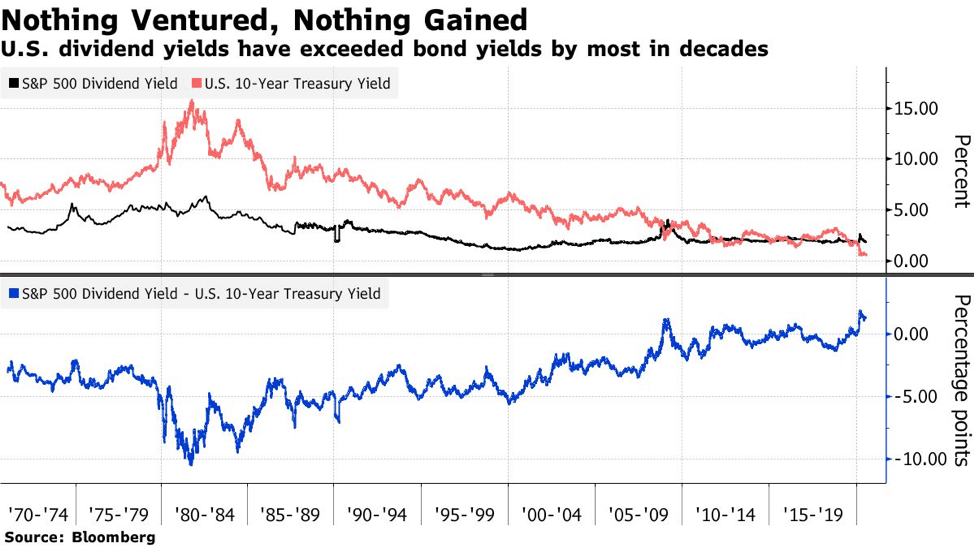

การจัดสัดส่วนของหุ้น และตราสารหนี้ เปรียบเสมือนหลักความสำเร็จของการลงทุนใน 10 ปีที่ผ่านมา เพราะเป็นการสร้างสมดุลระหว่างความเสี่ยงและผลตอบแทน แต่ขณะนี้ผลตอบแทนที่ลดลงอย่างมาก (ผลตอบแทนพันธบัตร 5 ปีร่วงแตะระดับต่ำสุดในประวัติการณ์เมื่อสัปดาห์ก่อน หลังธนาคารกลางสหรัฐ ส่งสัญญาณผ่อนคลายนโยบายการเงินต่อเนื่องเพื่อสู้กับ COVID-19)

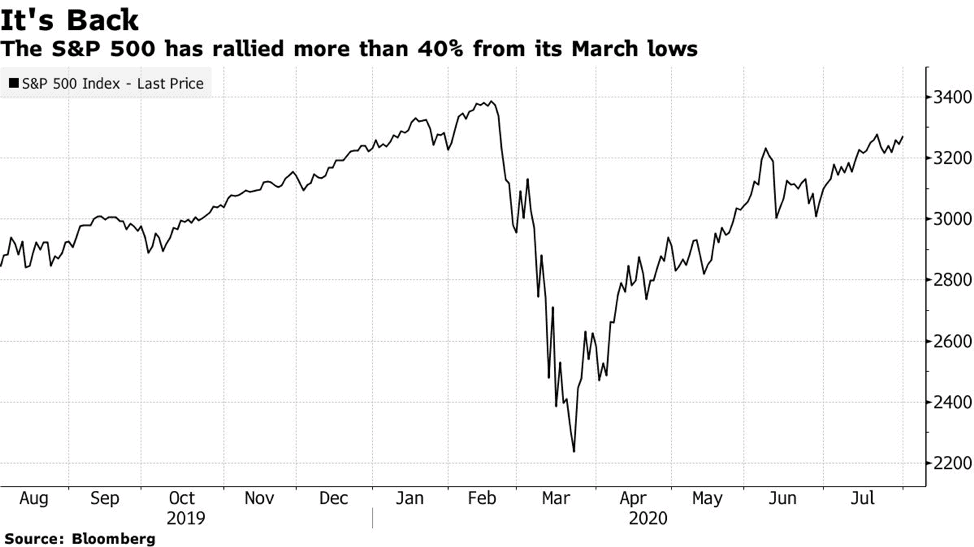

ขณะที่ S&P500 ในปี 2020 ปรับขึ้นมาประมาณ 1.3% และหากนับจากจุดต่ำสุดเมื่อเดือนมี.ค. พบว่าขึ้นมากว่า 40% แล้ว หลังรัฐบาล และธนาคารกลางสหรัฐ จัดสรรเงินประมาณ 11 ล้านล้านดอลลาร์สหรัฐ เพื่อสนับสนุนเศรษฐกิจผ่านมาตรการต่างๆ

Fraser Jenkins, head of global quantitative strategy ของ Sanford C. Bernstein ใน London ระบุว่า “ถ้าสินทรัพย์ทางการเงินมีราคาสูงขึ้น ความสำคัญจึงอยู่ที่การเลือกสินทรัพย์ที่สร้างรายได้ พร้อมยอมรับความเสี่ยงที่เพิ่มขึ้น” และมองว่า ณ ขณะนี้นักลงทุนอาจไม่มีทางเลือกการลงทุนมากนักในการสร้างรายได้ นอกจากหุ้นปันผล ที่ ณ ปัจจุบัน ส่วนต่างของอัตราผลตอบแทนพันธบัตรรัฐบาล และเงินปันผลห่างกันมากที่สุดในรอบกว่า 6 ปี

สอดคล้องกับ Michael Moran, senior pension strategist ที่ Goldman Sachs Asset Management ใน New York ที่มองว่า นักลงทุนควรจัดสัดส่วนการลงทุน (Asset Allocation) และทำสิ่งที่แตกต่างไปจากเดิมในพอร์ทการลงทุนของตนเอง โดยเฉพาะการเลือกลงทุนในสินทรัพย์ทางเลือก ซึ่งเป็นหนทางในการลงทุนเพื่อเกษียณ และช่วยปรับสัดส่วนความสมดุลของความเสี่ยงและผลตอบแทน

อย่างไรก็ตามบางสถาบันยังมองว่า 60:40 อาจยังเป็นสัดส่วนการลงทุนที่ดี เช่น JPMorgan Chase & Co ที่มองว่าพันธบัตรรัฐบาลยังมีความสัมพันธ์ที่ตรงกันข้ามกับหุ้น และหากจะเพิ่มสัดส่วนหุ้นเป็น 80:20 ก็อาจไม่เพียงพอที่จะป้องกันความเสี่ยงจากการลงทุนในหุ้นได้

ขณะที่ Morgan Stanley ประเมินว่า 60:40 ยังช่วยให้พอร์ทการลงทุนเหมาะสม ทั้งในแง่ของการรับมือกับความผันผวน และการได้รับผลประโยชน์ด้านสภาพคล่อง เพราะหากเพิ่มน้ำหนักการลงทุนในทองคำเป็น 40:60 ก็อาจสร้างความผันผวนให้กับพอร์ทการลงทุนมากเกินไป

ถอดความและสรุปข่าวโดย: Wealth Me Up

ที่มาข้อมูล: