ปรับพอร์ตการลงทุนอย่างไร เมื่อ FED จะทำ QE Tapering

ใช้แรงทำเงิน & ให้เงินทำงาน กด Subscribe รอเลย…

Facebook | Line | Youtube | Instagram

QE หรือ Quantitative Easing เป็นมาตรการที่ธนาคารกลางของสหรัฐอเมริกา ( FED : Federal Reserve) ใช้ในการอัดฉีดเม็ดเงินเพื่อกระตุ้นเศรษฐกิจ โดยที่ผ่านมาเกิดวิกฤติ COVID-19 ขึ้น ส่งผลให้เศรษฐกิจโดยรวมชะลอตัว รัฐบาลสหรัฐฯ และ FED ไม่นิ่งนอนใจ จึงออกมาตรการต่างๆ เข้ามาพยุงเศรษฐกิจ ซึ่งหนึ่งในนั้นคือมาตรการ QE จาก FED โดยการเข้าไปซื้อพันธบัตร และสินทรัพย์ทางการเงิน เพื่อให้ระบบมีเงินใช้หมุนเวียนมากขึ้น และช่วยให้อัตราผลตอบแทนพันธบัตรอยู่ในระดับต่ำ ช่วยลดต้นทุนการกู้ยืมของภาคธุรกิจ และช่วยให้การผลิตและการจ้างงานสามารถดำเนินการต่อไปได้ แต่ผลกระทบที่ตามมาคือ เงินเฟ้อปรับเพิ่มมากขึ้นอย่างรวดเร็ว รวมไปถึงค่าเงินดอลล่าร์สหรัฐฯ ปรับตัวอ่อนค่าลงด้วยเช่นกัน

โดยที่ผ่านมานักลงทุนเริ่มกังวลถึงเม็ดเงินที่มีอย่างมากในระบบ จากภาพที่ 1 แสดงงบดุลของธนาคารกลางสหรัฐฯ ตั้งแต่ปี 2008 – 27 กรกฎาคม 2021 จะเห็นว่างบดุลของ FED ณ เดือน กรกฎาคม 2021 สูงถึง 8.2 พันล้านดอลล่าร์สหรัฐฯ วงเงินสูงกว่าช่วงที่อัดฉีดวิกฤติแฮมเบอเกอร์ เกือบ 3 เท่า ที่มีงบดุลประมาณ 3.3 พันล้านดอลล่าร์สหรัฐฯ ก่อนจะประกาศลดวงเงินการเข้าซื้อพันธบัตรและสินทรัพย์ทางการเงิน หรือเรียกว่า QE Tapering ในช่วงเดือนพฤษภาคม 2013 ดังนั้นนักลงทุนจึงมีความกังวลว่า FED อาจมีการทำ QE Tapering ในเร็วๆ นี้

ปัจจัยในการพิจารณาทำ QE Tapering ของ FED ในช่วงนี้

- เงินเฟ้อระยะยาวเฉลี่ย 2%

โดยจากภาพที่ 2 แสดงดัชนีราคาการใช้จ่ายด้านการบริโภคพื้นฐานส่วนบุคคล ตั้งแต่ปี 2011 – กรกฎาคม 2021 หรือ Core PCE (Personal Consumption Expenditure) Price Index ซึ่ง Core PCE ณ เดือนมิถุนายน และกรกฎาคม 2021 อยู่ที่ 3.4% และ 3.5% ตามลำดับ นักวิเคราะห์ยังคาดการณ์อีกว่าเงินเฟ้อจะยังเพิ่มขึ้นต่อเนื่องในเดือน สิงหาคม และกันยายน

- ตัวเลขการจ้างงาน

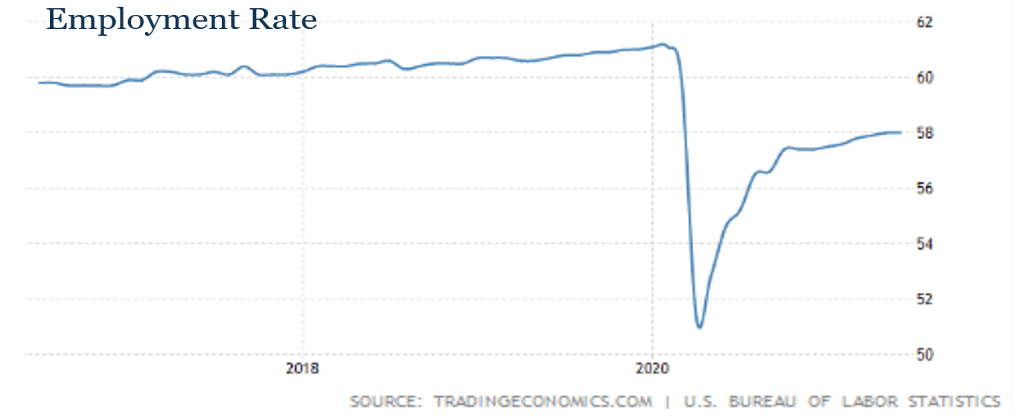

จากภาพที่ 3 แสดงอัตราการจ้างงานของสหรัฐฯ ในช่วงก่อน โควิด 19 – เดือนพฤษภาคม 2021 แม้ว่าตัวเลขการจ้างงานของทางสหรัฐฯ ณ เดือน พฤษภาคมอยู่ที่ 58% ซึ่งยังเพิ่มขึ้นไม่ถึงช่วงก่อนเกิดโควิด ที่มีการจ้างงานประมาณ 61% แต่การจ้างงานค่อยๆ ฟื้นตัวขึ้นอย่างต่อเนื่อง

- ตัวเลข GDP

สะท้อนถึงการฟื้นตัวของเศรษฐกิจ ของสหรัฐฯ ที่ถูกปรับประมาณการใหม่เพิ่มขึ้นมาอย่างต่อเนื่อง โดยปีนี้ IMF คาดการณ์ GDP ของสหรัฐฯ จะอยู่ที่ 7% โดยรวมแผนการกระตุ้นเศรษฐกิจเข้าไปด้วย และล่าสุดสหรัฐฯ ประกาศ GDP ไตรมาสที่สอง ขยายตัว 6.5% แม้จะต่ำกว่าคาดการณ์ แต่ก็มากกว่าไตรมาสที่ 1 ที่ขยายตัว 6.3% GDP จึงสะท้อนถึงเศรษฐกิจสหรัฐฯ ค่อยๆ ฟื้นตัว แต่ไม่ร้อนแรงจนเกินไป

จากตัวเลขเงินเฟ้อ และ GDP ด้านบนจะเห็นได้ว่าเศรษฐกิจสหรัฐฯ ค่อยๆ ฟื้นตัว แต่ตัวเลขการจ้างงานยังต้องติดตามดูว่าจะฟื้นตัวได้มากน้อยขนาดไหน จึงเป็นผลให้นักลงทุน และนักวิเคราะห์หลายท่าน จับตาดูการประชุม FED ในช่วงเดือนสิงหาคม และกันยายน 2021 ว่าท่าทีของ FED จะเป็นอย่างไร จะมีแผนในการทำ QE Tapering หรือไม่ ซึ่งไม่ช้าก็เร็ว FED ก็ต้องทำ QE Tapering ดังนั้นไปดูกันว่าเกิดอะไรขึ้นบ้างเมื่อ FED มีการทำ QE Tapering

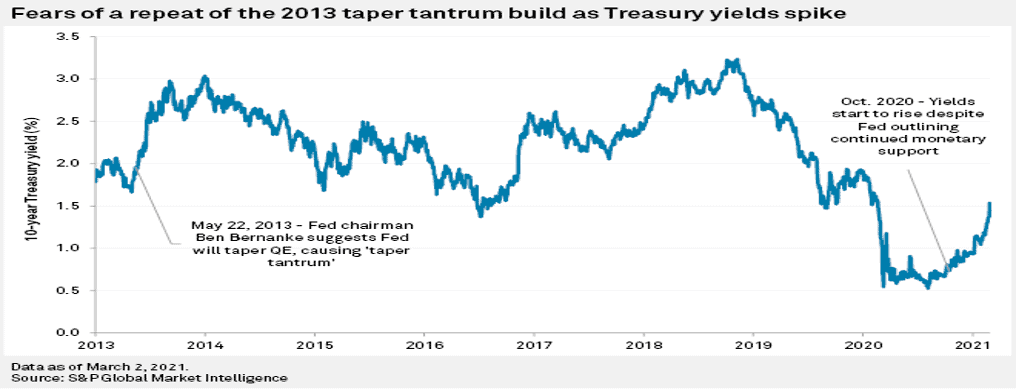

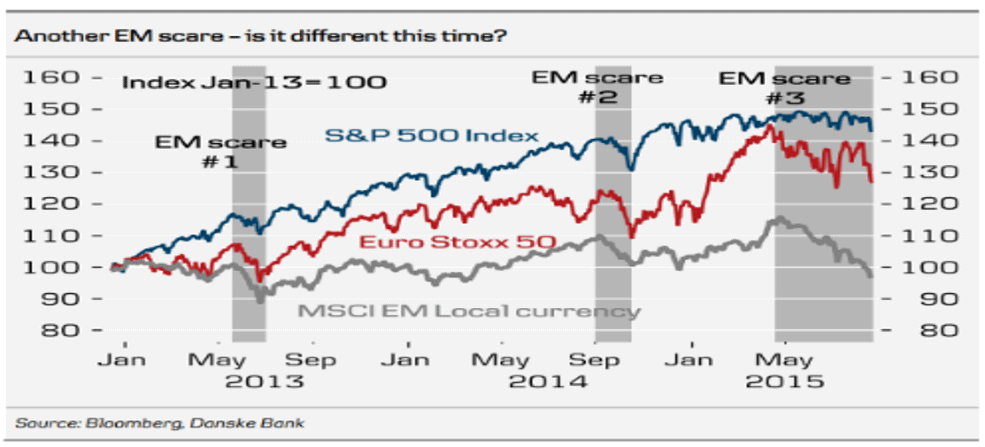

ในปี 2013 FED มีการประกาศทำ QE Tapering ซึ่งชื่อเรียก ณ ช่วงนั้นคือ Taper Tantrum ในช่วง เดือน พฤษภาคม 2013 กลุ่มประเทศ Emerging Market ค่าเงินอ่อนค่าลงอย่างต่อเนื่อง และจากภาพที่ 4 แสดงอัตราผลตอบแทนพันธบัตรสหรัฐฯ อายุ 10 ปี ในช่วงก่อน โควิด 19 – เดือนพฤษภาคม 2021 เด้งขึ้น 1%กว่า ค่าเงินดอลล่าร์สหรัฐฯ ปรับตัวแข็งค่าขึ้น และจากตารางที่ 5 ตลาดหุ้น S&P 500 (เส้นสีน้ำเงิน) ลดลงไปประมาณ 4% – 5% ตลาดหุ้นยุโรป STOXX 50 (เส้นสีแดง) ลดลงเกือบ 10% และตลาดหุ้นกลุ่ม Emerging Market (เส้นสีเทา) ลดลงประมาณ 10%กว่า แต่หลังจากนั้นจะเห็นได้ว่า ตลาดหุ้นฝั่งอเมริกา และยุโรป ปรับตัวขึ้นมาได้ดีกว่าเมื่อเทียบกับกลุ่ม Emerging Market

แม้เหตุการณ์ตอนนี้ในปี 2021 อาจไม่คล้ายคลึงกับปี 2013 แต่ก็สามารถนำเหตุการณ์ดังกล่าวมาศึกษาเพื่อปรับพอร์ตการลงทุนได้ โดยพอร์ตการลงทุนที่แนะนำ หากคาดการณ์ว่า FED จะมีการทำ QE Tapering ในด้านสัดส่วนการลงทุนระหว่างตราสารหนี้และหุ้น ยังให้อยู่ตามสัดส่วนความเสี่ยงที่ลูกค้ายอมรับได้ หรือตามเป้าหมายที่วางไว้

มุมมองการลงทุนในตราสารหนี้

หลังจากมีการทำ QE Tapering ที่ผ่านมา ผลตอบแทนพันธบัตรรัฐบาล 10 ปี เพิ่มขึ้นอย่างรวดเร็ว จึงทำให้ราคาตราสารหนี้ที่ยิ่งมีระยะเวลา (Duration) มาก ก็จะได้รับผลกระทบทางด้านราคาที่ลดลงมาก ดังนั้นสัดส่วนการลงทุนในกองทุนตราสารหนี้ที่มี Duration ยาวควรลดลง และเพิ่มกองทุนตราสารหนี้ระยะสั้น โดยหากเป็นตราสารหนี้ในประเทศ แนะนำ Duration เฉลี่ยของพอร์ตไม่เกิน 1 ปี ส่วนตราสารหนี้ต่างประเทศแนะนำ Duration เฉลี่ยของพอร์ตไม่เกิน 2 ปี และสามารถเพิ่มน้ำหนักกลุ่ม High Yield ได้ เพราะ หากมองว่าเศรษฐกิจกำลังค่อยๆ ฟื้นตัวดีขึ้น อัตราการผิดนัดชำระหนี้จะเริ่มลดลง และได้ผลตอบแทนที่คุ้มค่ามากขึ้น

มุมมองการลงทุนในตราสารทุน หรือหุ้น

แนะนำลดสัดส่วนกลุ่มประเทศกำลังพัฒนาลง และเพิ่มสัดส่วนกลุ่มประเทศพัฒนาแล้ว อย่างเช่น ประเทศอเมริกา และยุโรป โดยในส่วนของอเมริกาหากมีการทำ QE Tapering จะทำให้ค่าเงินดอลลาร์สหรัฐฯ ปรับตัวแข็งค่าขึ้น และเม็ดเงินลงทุนจะไหลกลับเข้าประเทศอเมริกา รวมถึงตัวเลขเศรษฐกิจที่ค่อยๆ ฟื้นตัว และประชาชนส่วนใหญ่ในอเมริกาได้ฉีดวัคซีนเข็มแรกไปแล้ว รวมถึงรัฐบาลยังมีมาตรการกระตุ้นเศรษฐกิจอย่างต่อเนื่อง ประกอบกับเหตุการณ์ในปี 2013 ที่อเมริกาปรับตัวขึ้นมาได้ดีหลังจากมีการทำ QE Tapering จึงเป็นเหตุผลที่แนะนำลงทุนในอเมริกา และอีกกลุ่มโซนแนะนำคือ ยุโรป โดยหากดูเงินเฟ้อของกลุ่มประเทศยุโรปไม่ได้ปรับตัวขึ้นมาร้อนแรงมากนัก ทางธนาคารกลางของโซนยุโรปไม่รีบร้อนในการขึ้นดอกเบี้ย รวมถึงประชาชนมีการฉีดวัคซีนไปแล้วเกินครึ่งในหลายประเทศ ถึงแม้ว่าตัวเลขผู้ติดเชื้อเพิ่มขึ้น แต่ตัวเลขผู้เสียชีวิตค่อนข้างน้อย ถือว่าโควิดในยุโรปไม่ได้น่าเป็นกังวลมากเท่าช่วงที่โควิดระบาดรอบแรก ที่มีผู้เสียชีวิตจำนวนมาก และยุโรปยังมีหุ้นกลุ่มที่ได้ประโยชน์ในธีมเปิดเมืองค่อนข้างมาก และความสัมพันธ์ตลาดหุ้นยุโรปกับค่าเงินดอลลาร์สหรัฐฯ มีค่อนข้างน้อย หมายถึงเมื่อดอลลาร์สหรัฐฯ ปรับตัวแข็งค่าขึ้น ตลาดหุ้นยุโรปจะได้รับผลกระทบค่อนข้างน้อย ต่างจากกลุ่มประเทศกำลังพัฒนาที่ตลาดหุ้นจะปรับตัวลดลงมากหากเงินดอลลาร์สหรัฐฯ ปรับตัวแข็งค่าขึ้น

ในส่วนการแนะนำภาคกลุ่มอุตสาหกรรม แนะนำลงทุน กลุ่มไฟแนนซ์ โดยหากพอร์ตลงทุนในหุ้น 100% แนะนำลงทุนกลุ่มนี้ไม่เกิน 5%-10% ของพอร์ต เพราะเมื่อเศรษฐกิจเริ่มฟื้นตัว อัตราผลตอบแทนพันธบัตรสหรัฐฯ อายุ 10 ปี ก็จะเริ่มปรับตัวขึ้น ทำให้แนวโน้มการปรับขึ้นอัตราดอกเบี้ยมีมากขึ้น ซึ่งจะส่งผลดีต่อกลุ่มการเงิน และแนะนำอุตสาหกรรมที่ได้ประโยชน์จากการเปิดเมืองอื่นๆ อย่างเช่น กลุ่มท่องเที่ยว สายการบิน ร้านอาหาร โรงแรม ฯลฯ รวมถึงอุตสาหกรรม น้ำมัน ที่คาดว่าความต้องการการใช้น้ำมันจะเพิ่มขึ้น เมื่อมีการเปิดเมือง เปิดประเทศ เช่นกัน

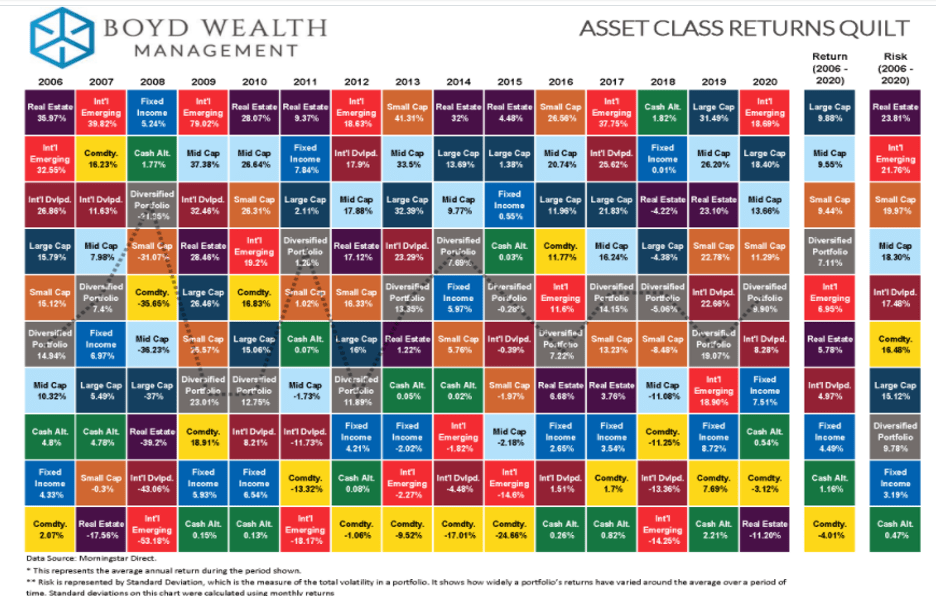

สุดท้ายนี้ ทุกการลงทุนมีความเสี่ยง ไม่ว่าจะเป็นช่วงเวลาใด ดังนั้น การจัดพอร์ตตามความเสี่ยงที่ผู้ลงทุนรับได้ และจากภาพที่ 5 แสดงความเคลื่อนไหวของตลาดหุ้น S&P500, Euro Stoxx 50 และ MSCI EM ตามลำดับ ในช่วงปี 2013 – กลางปี 2015 จะเห็นได้ว่าการกระจายการลงทุน (Asset Allocation) เป็นสิ่งสำคัญ จากภาพที่ 6 แสดงอัตราผลตอบแทนในกลุ่มหลักทรัพย์ต่างๆ ในแต่ปีปฏิทิน โดย BOY WEALTH MANAGEMENT กรอบสีเทา คือการกระจายการลงทุนในหลายหลักทรัพย์ อาจไม่ได้ทำผลตอบแทนสูงที่สุดในแต่ละปี แต่ก็ไม่ได้ทำผลตอบแทนต่ำที่สุดในแต่ละปีเช่นกัน การกระจายความเสี่ยงของพอร์ตการลงทุนยังให้ผลตอบแทนที่สม่ำเสมอทุกช่วงปี

ติดตามความรู้และข่าวสารสมาคมนักวางแผนการเงินไทย ได้ที่

LINE@cfpthailand | สมาคมนักวางแผนการเงินไทย Facebook Fanpage | www.tfpa.or.th