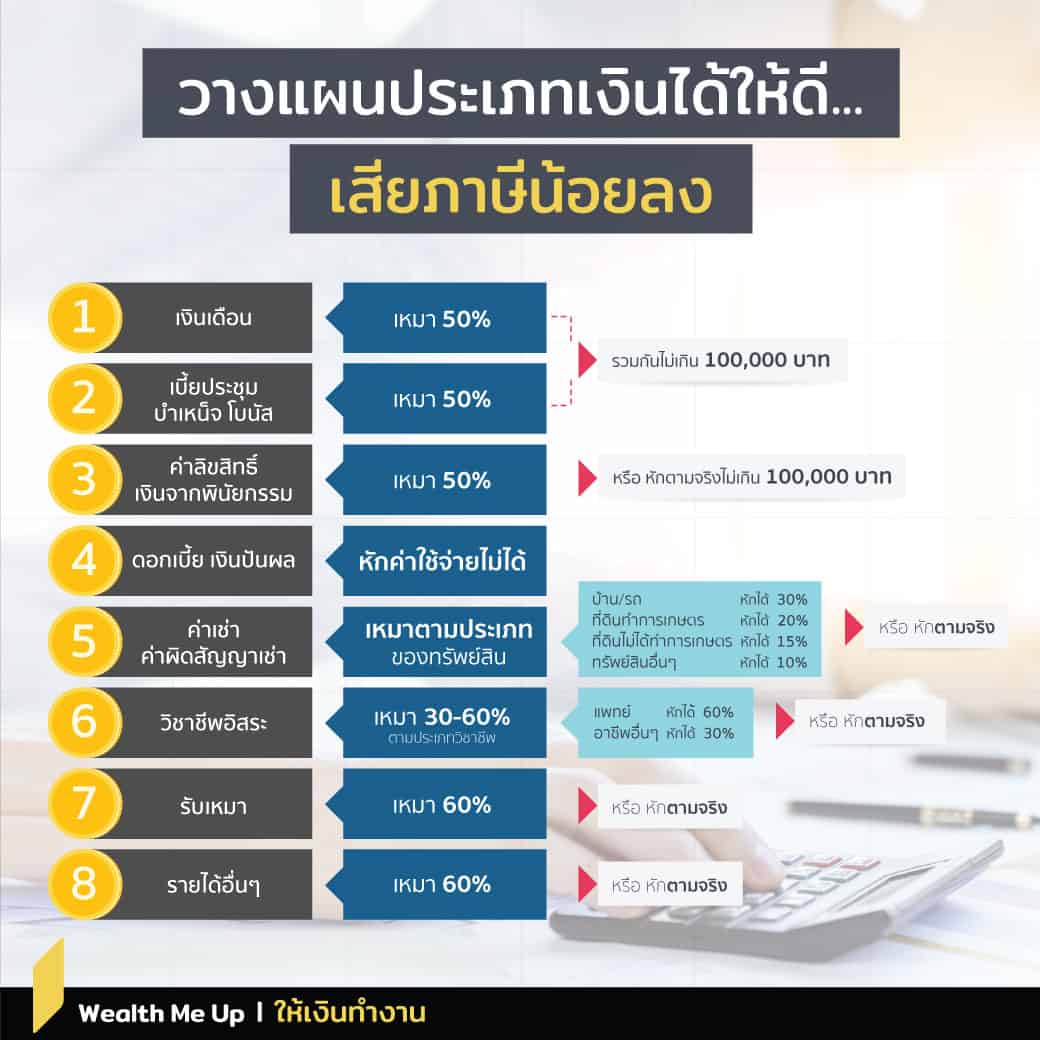

วางแผนประเภทเงินได้ให้ดี เสียภาษีลดลง

ใช้แรงทำเงิน & ให้เงินทำงาน กด Subscribe รอเลย…

Facebook | Line | Youtube | Instagram

ในการคำนวณภาษีเงินได้บุคคลธรรมดา สรรพากรจะคำนวณภาษีจากเงินได้สุทธิ ตามสมการดังนี้

เงินได้สุทธิ = เงินได้พึงประเมิน – ค่าใช้จ่าย – ค่าลดหย่อน

เนื่องจากอัตราภาษีเงินได้บุคคลธรรมดาของไทยเป็นอัตราก้าวหน้า คือ ยิ่งเงินได้สุทธิสูงเท่าไหร่ อัตราภาษีก็จะยิ่งสูงมากขึ้นเท่านั้น ดังนั้นหนึ่งในกลยุทธ์ในการวางแผนภาษีเงินได้บุคคลธรรมดาคือ การเพิ่มค่าใช้จ่าย ซึ่งก็คือการวางแผนประเภทเงินได้นั่นเอง

ค่าใช้จ่าย คืออะไร ?

ค่าใช้จ่าย คือ สิ่งที่เราต้องจ่ายเพื่อให้เกิดเงินได้ตัวนั้น ค่าใช้จ่ายแปรเปลี่ยนไปตามแต่ละประเภทของเงินได้ ดังนั้นสรรพากรจึงกำหนดลักษณะดังนี้

- เป็นค่าใช้จ่ายที่เราต้องจ่ายเพื่อหาเงินได้ตัวนั้น

เช่น เรามีเงินได้จากการทำธุรกิจ ต้องมีการลงทุน มีค่าใช้จ่าย ยิ่งเรามีเงินได้มากเท่าไหร่ เราก็ต้องลงทุนหรือมีค่าใช้จ่ายมากเท่านั้น ในกรณีนี้สรรพากรก็ยอมให้เราหัก ค่าใช้จ่ายตามจ่ายจริงหรือหักเหมาในอัตรา 30% – 60% ของเงินได้โดยไม่กำหนดเพดาน

แต่ในอีกกรณีก็คือ กรณีเงินได้ของเราเป็นเงินเดือน ซึ่งเงินเดือนเป็นเงินได้ที่เราต้องใช้แรงกายแลกมา ดังนั้น สรรพากรจึงประเมินค่าใช้จ่ายของเงินได้ประเภทนี้ตามค่าใช้จ่ายที่คนๆหนึ่งจะใช้จ่ายจริง คือ 50% ของเงินได้แต่ไม่เกิน 100,000 บาท เหตุผลที่กำหนดค่าใช้จ่ายสูงสุดไม่เกิน 100,000 บาท ก็เพราะสรรพากรมองว่าคนๆหนึ่งมีค่าใช้จ่ายในการหาเงินได้ทั้งปีไม่น่าจะเกิน 100,000 บาท เนื่องจากไม่ว่าเราจะขยันหาเงิน หาเงินได้มากแค่ไหน เราก็ไม่สามารถหาเงินได้เกิน 24 ชั่วโมง/วัน 7 วัน/สัปดาห์ หรือ 12 เดือน/ปี

- เป็นจำนวนเงินที่สมควรและเหมาะสมกับประเภทเงินได้

เช่น เงินได้ตามมาตรา 40 (5) ซึ่งเป็นเงินได้จากการให้เช่าทรัพย์สิน สรรพากรกำหนดอัตราค่าใช้จ่ายตามความยากง่ายของการดูแลรักษาทรัพย์สินที่ให้เช่านั้น อย่างเช่น ค่าเช่าที่ดินที่ไม่ใช้ในการเกษตร หักค่าใช้จ่ายแบบเหมาได้ 15% ค่าเช่าที่ดินที่ใช้ในการเกษตร หักค่าใช้จ่ายแบบเหมาได้ 20% ค่าเช่าบ้าน อาคารหักค่าใช้จ่ายแบบเหมาได้ 30%

- มีหลักฐานพร้อมให้สรรพากรตรวจสอบได้

จะหักค่าใช้จ่ายตามจ่ายจริงก็จำเป็นต้องมีหลักฐานการจ่ายค่าใช้จ่ายตัวนั้น เช่น ใบเสร็จรับเงิน เป็นต้น แต่เนื่องจากบุคคลธรรมดา สรรพากรไม่ได้กำหนดให้ต้องทำบัญชีรายรับรายจ่าย ดังนั้นสรรพากรจึงได้เปิดทางเลือกให้กับผู้มีเงินได้ในการหักค่าใช้จ่ายอีกทาง คือ การหักค่าใช้จ่ายแบบเหมาซึ่งปัจจุบันกำหนดที่ 30% – 60% ของเงินได้

กลยุทธ์เพิ่มค่าใช้จ่ายต้องทำอย่างไร ?

เนื่องจากค่าใช้จ่ายต้องมีความสัมพันธ์กับเงินได้ดังกล่าว ดังนั้น กลยุทธ์การเพิ่มค่าใช้จ่าย ก็คือกลยุทธ์การวางแผนประเภทเงินได้นั่นเอง คือ หาเงินได้ประเภทที่สามารถหักค่าใช้จ่ายได้เยอะๆ อย่างเช่น เงินได้มาตรา 40 (5) – (8) ที่สามารถหักค่าใช้จ่ายได้แบบเหมาจ่ายโดยไม่มีเพดาน เงินได้เยอะ ก็หักค่าใช้จ่ายได้เยอะ

แต่ ๆๆ …ไม่ใช่เราอยู่ ๆจะบอกสรรพากรว่าเงินได้เราเป็นแบบไหน อยู่มาตราไหน แต่เงินได้เราจะอยู่มาตราไหนขึ้นอยู่กับรูปแบบของกิจกรรมหาเงินได้ที่เราทำ ซึ่งประเภทเงินได้ของเราจะถูกระบุในใบหักภาษี ณ ที่จ่าย ที่ผู้จ่ายเงินได้ออกให้เรา

การหักค่าใช้จ่ายของเงินได้แต่ละประเภท

เงินได้ประเภทที่ 1 เช่น เงินเดือน หักค่าใช้จ่ายเหมา 50%

เงินได้ประเภทที่ 2 เช่น เบี้ยประชุม บำเหน็จ โบนัส หักค่าใช้จ่ายเหมา 50%

โดยเงินได้ประเภทที่ 1 และ 2 นี้ ไม่ สามารถหักค่าใช้จ่ายแบบตามจริงได้ และยอดค่าใช้จ่ายเมื่อรวมกันทั้ง 2 ประเภทแล้วต้องไม่เกิน 100,000 บาท

เงินได้ประเภทที่ 3 เช่น ค่าลิขสิทธิ์ เงินจากพินัยกรรม หักค่าใช้จ่ายเหมา 50% ของเงินได้หรือหักตามจริง ไม่เกิน 100,000 บาท

เงินได้ประเภทที่ 4 เช่น ดอกเบี้ย เงินปันผล หักค่าใช้จ่ายไม่ได้

เงินได้ประเภทที่ 5 ค่าเช่า ค่าผิดสัญญาเช่า เลือกได้ว่าจะหักค่าใช้จ่ายเหมาตามประเภททรัพย์สินที่ให้เช่าหรือจะหักตามจริง (ตามความจำเป็นและสมควร) โดยอัตราค่าใช้จ่ายคิดดังนี้

- บ้าน สิ่งปลูกสร้าง ยานพาหนะ รถยนต์ หักค่าใช้จ่าย 30%

- ที่ดินที่ใช้ในการเกษตร หักค่าใช้จ่าย 20%

- ที่ดินไม่ได้ใช้ในการเกษตร หักค่าใช้จ่าย 15%

- ทรัพย์สินอื่นๆ หักค่าใช้จ่าย 10%

เงินได้ประเภทที่ 6 วิชาชีพอิสระ หักตามจริง (ตามความจำเป็นและสมควร) หรือเหมา 30-60% ตามประเภทของวิชาชีพดังนี้

- แพทย์ หักค่าใช้จ่าย 60%

- อื่น ๆ เช่น วิศวกรรม สถาปนิก บัญชี ทนายความ หักค่าใช้จ่าย 30%

เงินได้ประเภทที่ 7 รับเหมา หักค่าใช้จ่ายตามจริง (ตามความจำเป็นและสมควร) หรือหักค่าใช้จ่ายเหมา 60%

เงินได้ประเภทที่ 8 รายได้อื่น ๆ หักค่าใช้จ่ายตามจริง หรือเหมา ตามประเภทเงินได้ ส่วนมากหักแบบเหมาได้ 60%