ลงทุน SSF/RMF เพื่อลดหย่อนภาษี คุ้มจริงหรือขายฝัน

ใช้แรงทำเงิน & ให้เงินทำงาน กด Subscribe รอเลย…

Facebook | Line | Youtube | Instagram

พอพูดถึงเรื่องการเก็บออมเพื่อการเกษียณควบคู่ไปกับการประหยัดภาษี

หลายคนคิดถึงการซื้อ SSF หรือ RMF เป็นตัวช่วย

แต่บางคนก็อดกลัวไม่ได้ว่า การที่ต้องล็อกเงินลงทุนไว้นานหลายปีถึงจะขายคืนได้ และพอครบกำหนดที่ขายคืนได้ ก็ไม่รู้ว่าจะได้กำไรหรือขาดทุนกันแน่ แล้วการลงทุนระยะยาวใน SSF หรือ RMF คุ้มจริงหรือ?

ทาง Wealth Me Up ได้ดูรายการ Krungsri The COACH EP.66 ที่อธิบายเรื่องนี้ไว้แบบเข้าใจง่ายๆ เลยทำสรุปมาให้อ่านกัน รับรองว่า อ่านจบ รู้แน่นอนว่า ซื้อ SSF หรือ RMF เพื่อลดหย่อนภาษี คุ้มหรือไม่คุ้มกันแน่!

ใครลังเลว่า จะลงทุนซื้อ SSF หรือ RMF เพื่อลดหย่อนภาษีจะคุ้มหรือเปล่า ก่อนอื่นลองเช็ก 3 เรื่องนี้ของตัวเอง คือ

- เงินได้สุทธิและฐานภาษี

- ผลตอบแทนและความเสี่ยงที่สามารถรับได้

- ระยะเวลาที่สามารถลงทุนได้ และอายุของผู้ลงทุน

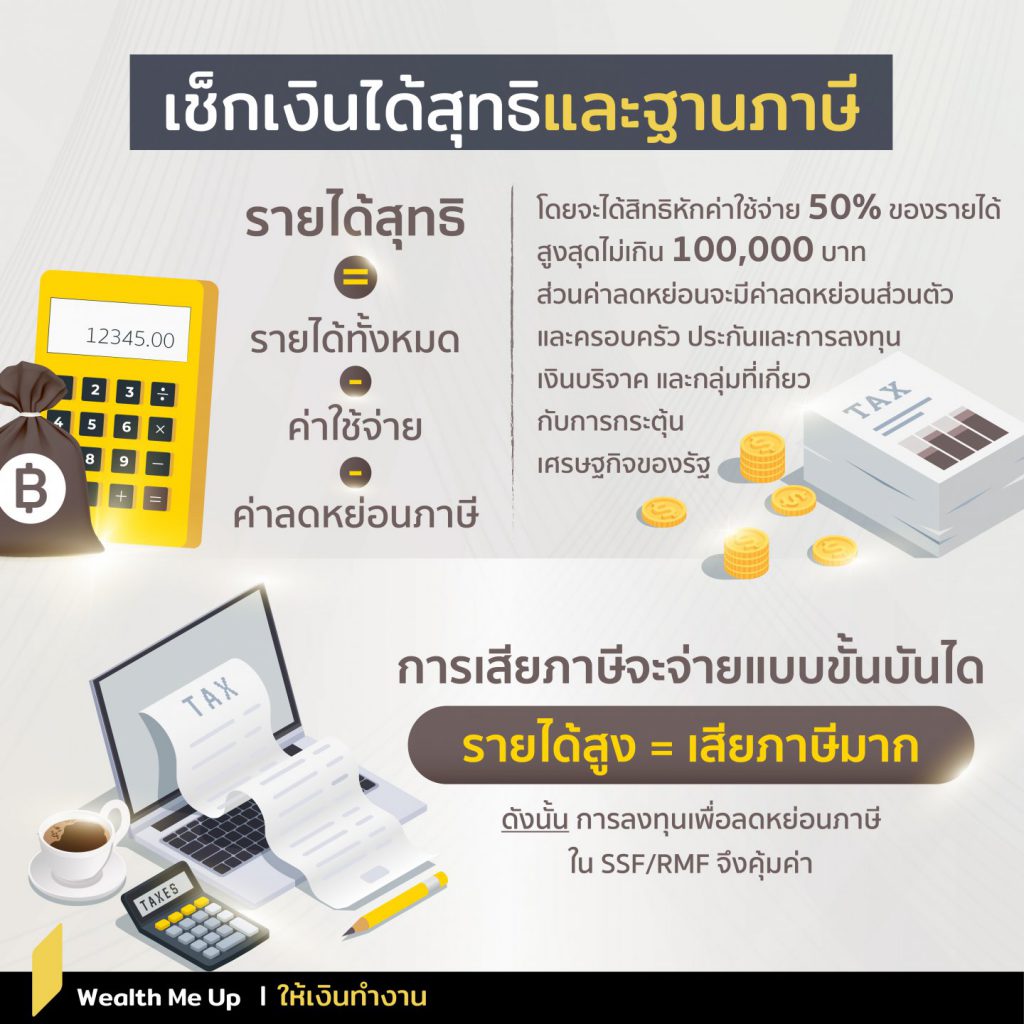

เช็กเงินได้สุทธิและฐานภาษี?

เราเช็กเงินได้สุทธิและฐานภาษีก่อน เพื่อจะได้รู้ว่าต้องเสียภาษีเท่าไหร่ และรู้ว่าสามารถลงทุนในกองทุน SSF หรือ RMF ได้เท่าไหร่

การคำนวณ “รายได้สุทธิ” ทำได้ง่ายๆ คือ นำรายได้ทั้งหมด หักออกด้วยค่าใช้จ่ายและค่าลดหย่อนภาษี โดยทั่วไปแล้วแต่ละปี เราจะได้สิทธิหักค่าใช้จ่าย 50% ของรายได้สูงสุดไม่เกิน 100,000 บาท ส่วนค่าลดหย่อนจะมีทั้งกลุ่มค่าลดหย่อนส่วนตัวและครอบครัว กลุ่มประกันและการลงทุน กลุ่มเงินบริจาค และกลุ่มที่เกี่ยวกับการกระตุ้นเศรษฐกิจของภาครัฐ

การเสียภาษีจะจ่ายแบบขั้นบันได เท่ากับว่า ยิ่งเงินเดือนมาก ก็ยิ่งเสียภาษีมาก ดังนั้น คนที่มีรายได้สุทธิสูงก็จะรู้สึกว่าการซื้อ SSF หรือ RMF เพื่อนำไปลดหย่อนภาษี น่าสนใจมากขึ้น

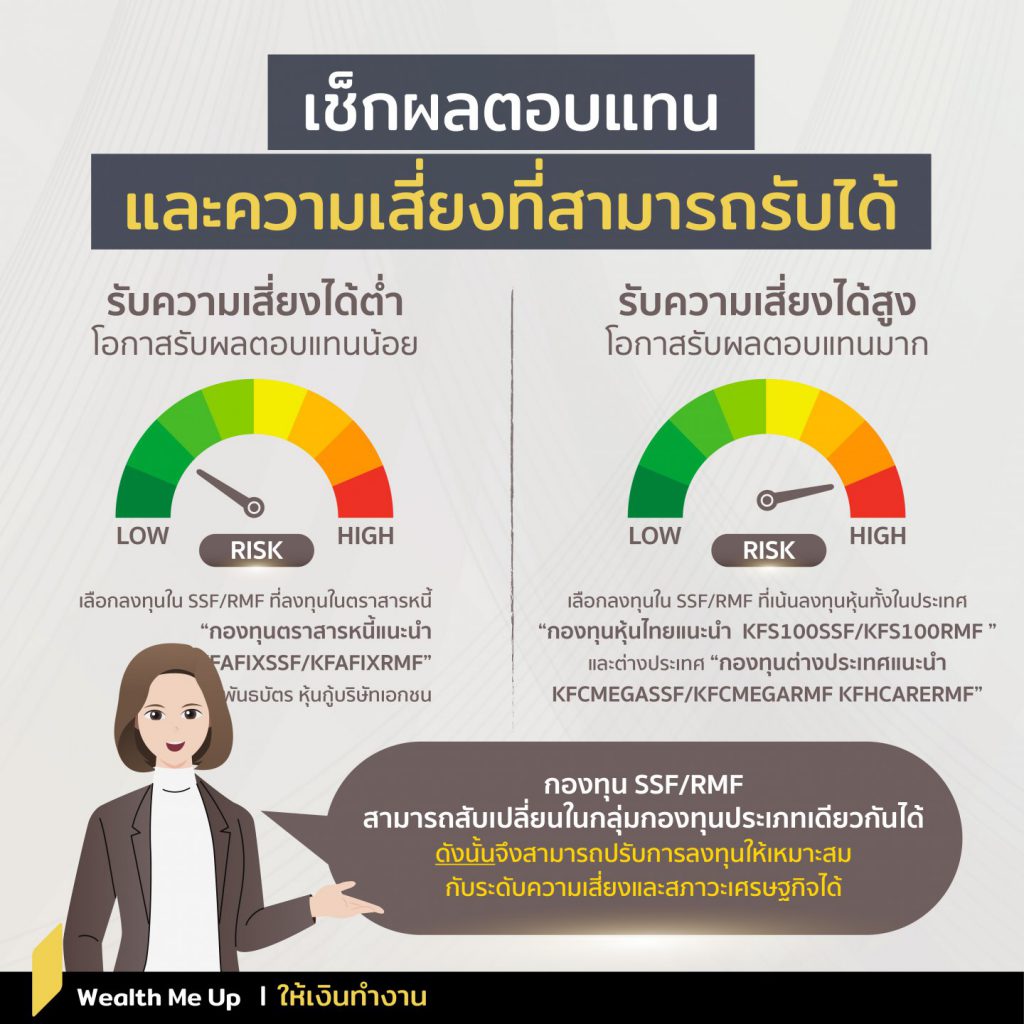

เช็กผลตอบแทน และความเสี่ยงที่สามารถรับได้

กองทุน SSF และ RMF มีนโยบายหลากหลายประเภทให้เลือกลงทุนได้ ขึ้นอยู่กับผลตอบแทนที่คาดหวังและความสามารถในการรับความเสี่ยง

ใครรับความเสี่ยงได้น้อย และยอมรับผลตอบแทนน้อยได้ สามารถลงทุนใน SSF และ RMF ที่มีนโยบายลงทุนในตราสารหนี้ พันธบัตร หุ้นกู้บริษัทเอกชน

ส่วนใครที่อยากได้โอกาสรับผลตอบแทนและรับความเสี่ยงได้สูง ก็เลือก SSF และ RMF ที่เน้นลงทุนหุ้นทั้งในประเทศและต่างประเทศ แต่ก็การันตีไม่ได้ว่าจะได้ผลตอบแทนสูงแบบชัวร์ๆ ตลอดการลงทุน

เราไม่จำเป็นต้องลงทุนอยู่กับกองทุน SSF หรือ RMF เดิมไปจนครบเวลาขาย เพราะสามารถสับเปลี่ยนเงินลงทุนระหว่างกองทุน SSF หรือ RMF ด้วยกันได้ เช่น มีเวลาลงทุนอีกนาน รับความเสี่ยงได้สูง ก็เลือกลงทุน SSF หรือ RMF แบบหุ้น 100% ไปก่อน เมื่อได้กำไรมาพอสมควร และเห็นว่าตลาดผันผวน เศรษฐกิจไม่ค่อยดี ก็อาจย้ายเงินลงทุนบางส่วนจากกองทุนหุ้นไปเป็น RMF ตราสารหนี้ก็ได้ และเมื่อเศรษฐกิจฟื้นตัว ค่อยโยกเงินกลับไปที่กองทุนหุ้นอีกครั้ง

เช็กระยะเวลาและอายุผู้ลงทุน

ระยะเวลาเป็นเรื่องสำคัญมาก เพราะผู้ลงทุนต้องถือครอง SSF และ RMF ตามระยะเวลาที่กำหนด เพื่อรับสิทธิประโยชน์ทางภาษี

การลงทุน SSF ต้องถือครองไว้ 10 ปี ไม่จำเป็นต้องลงทุนต่อเนื่องทุกปี ส่วน RMF ต้องลงทุนต่อเนื่องไปจนอายุครบ 55 ปีบริบูรณ์ และลงทุนมาอย่างน้อย 5 ปี จึงจะขายคืนได้แบบไม่ผิดเงื่อนไข

ดังนั้น อายุของผู้ลงทุนก็สำคัญ เพราะเป็นตัวช่วยตัดสินว่า ควรลงทุนซื้อ SSF หรือ RMF?

เช่น ถ้าเริ่มลงทุนซื้อ RMF ตอนอายุ 52 ปี ก็ต้องซื้อต่อเนื่อง 5 ปี และขายได้ตอนอายุ 57 ปี แต่ถ้าลงทุนใน SSF ต้องถือไปยาวไป 10 ปี หรือขายได้ตอนอายุ 62 ปี

หากขาย SSF หรือ RMF ก่อนครบกำหนดตามเงื่อนไขของกรมสรรพากร ก็ต้องคืนภาษีที่เคยลดหย่อนไปทั้งหมด และนำกำไรที่ได้ไปรวมเพื่อเสียภาษีอีกต่างหาก ดังนั้น ควรถือครองให้ครบตามเงื่อนไขดีที่สุด

และไม่ว่าจะเลือกซื้อกองทุนแบบไหน ควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทนและความเสี่ยง และศึกษาสิทธิประโยชน์ทางภาษีในคู่มือการลงทุนก่อนตัดสินใจลงทุนเสมอ

นอกจากเรื่องลงทุน SSF และ RMF แล้ว รายการ Krungsri The COACH ก็ยังมีเรื่องการเงินอื่นๆ กันแบบครบๆ ไม่ว่าจะเป็นเรื่องของการออมเงิน กู้เงิน กู้บ้าน กู้รถ จัดการบัตรเครดิต ลงทุนต่างๆ ที่ COACH จะมาให้ความรู้และแชร์ทริคแบบเข้าใจง่าย หลายคลิปเห็นชื่อแล้วอาจโดนใจ เพราะเป็นเรื่องที่สงสัยอยู่พอดี

ตามไปดูกันได้ที่ช่อง YouTube KrungsriSimple ตามลิงก์นี้เลย