มีเงินเหลือ “โปะหนี้” หรือ “ลงทุน” ดี?

ใช้แรงทำเงิน & ให้เงินทำงาน กด Subscribe รอเลย…

Facebook | Line | Youtube | Instagram

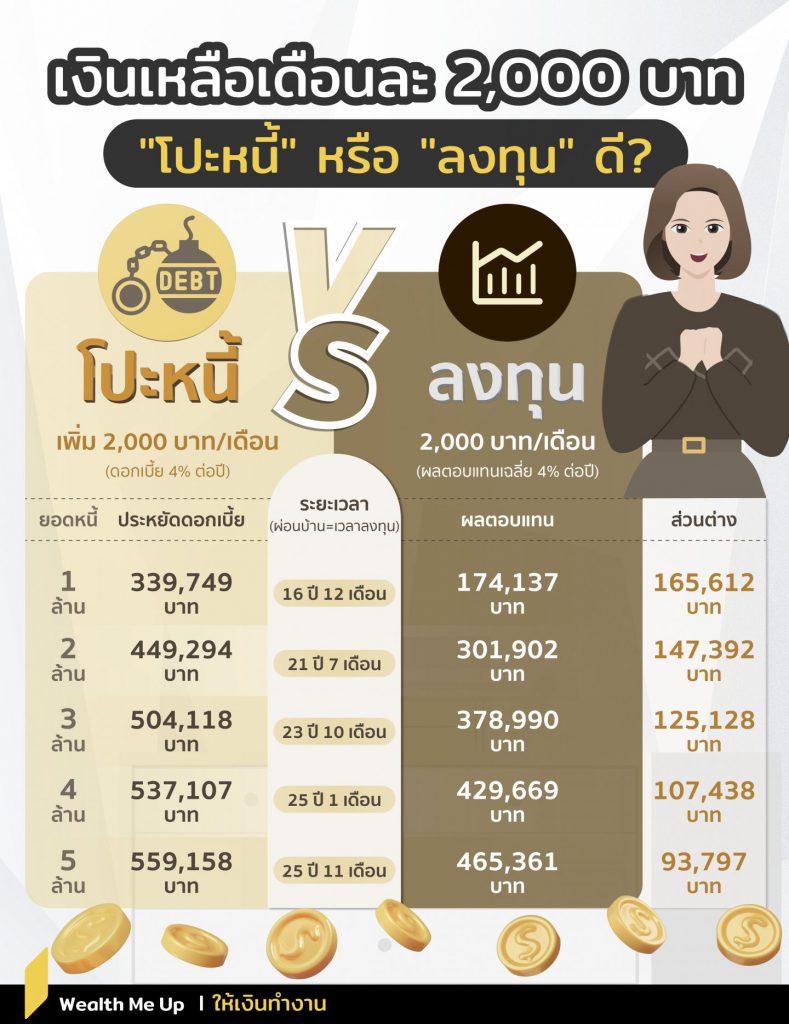

สมมติว่ามีหนี้บ้านอยู่ 1 ล้านบาท ดอกเบี้ย 4% ต่อปี การทยอยผ่อนหรือโปะเพิ่มอีกเดือนละ 1,000 บาท (เดิมผ่อนเดือนละ 4,775 บาท ระยะเวลา 30 ปี) จะหมดหนี้เร็วขึ้นเหลือเพียง 21 ปี 7 เดือน ประหยัดดอกเบี้ยได้รวมตลอดสัญญา 224,647 บาท (เดิมดอกเบี้ยรวม 30 ปี 718,695 บาท)

ด้วยเงินที่เท่ากันเดือนละ 1,000 บาท หากนำไปลงทุนทางเลือกที่ให้ผลตอบแทนเฉลี่ย 4% ต่อปี ผลตอบแทนรวมตลอด 21 ปี 7 เดือน อยู่ที่ประมาณ 150,951 บาท หรือคิดเป็น 67% ของดอกเบี้ยที่ประหยัดได้

สำหรับคนที่มียอดหนี้หรือจำนวนเงินที่อยากผ่อนเพิ่มต่างจากนี้ ส่วนต่างดอกเบี้ยที่ประหยัดได้และผลตอบแทนที่ได้รับจากการลงทุนก็จะต่างออกไป โดยคนที่ตั้งใจผ่อนเพิ่มยิ่งเยอะการโปะหนี้จะยิ่งคุ้มค่า เนื่องจากระยะเวลาหมดหนี้จะยิ่งเร็ว ทำให้เงินลงทุนมีเวลาทำงานสั้นลง ผลตอบแทนจากการลงทุนจึงน้อยตาม

อย่างไรก็ตาม การหมดหนี้เร็วก็ทำให้เราสามารถเริ่มลงทุนเต็มที่ได้เร็วยิ่งขึ้น ส่งผลดีต่อความมั่งคั่งระยะยาวในอนาคตได้เช่นกัน

นอกจากดอกเบี้ยที่ประหยัดได้และผลตอบแทนที่คิดเป็นเงินบาทแล้ว ยังมีปัจจัยอื่นที่เราต้องพิจารณาไปพร้อมกันด้วย เช่น

- การโปะหนี้บ้าน ดอกเบี้ยที่นำไปลดหย่อนภาษีจะลดลง หากดอกเบี้ยที่จ่ายทั้งปีไม่ถึง 100,000 บาท

- เงินลงทุน หากเป็นทางเลือกที่มีสภาพคล่อง เช่น กองทุนผสม กองทุนตราสารหนี้ ฯลฯ หากมีความจำเป็นต้องใช้เงินก็ยังสามารถขายคืนทั้งหมดหรือบางส่วน และรอรับเงิน 1-3 วันทำการได้

- ความรู้สึกถึงการมีเงินเก็บ เป็นสิ่งที่สำคัญต่อแรงบันดาลใจในการทำงานและการใช้ชีวิต ดังนั้นหากมุ่งแต่เร่งโปะหนี้โดยยังรู้สึกว่าแทบไม่มีเงินเก็บเลย ก็อาจทำให้ความสุขในชีวิตนั้นหายไป

การโปะหนี้บ้าน อาจดูคุ้มค่าในแง่ตัวเงินมากกว่าการลงทุน โดยเฉพาะผู้ที่รับความเสี่ยงจากการลงทุนได้ต่ำ แต่ก่อนโปะหนี้บ้านควรมั่นใจก่อนว่าตนเองมีเงินสำรองเผื่อฉุกเฉินที่เพียงพอ หรืออย่างน้อย 6-12 เท่าของค่าใช้จ่ายต่อเดือนด้วย